La primera moneda occidental en derrumbarse puede ser el yen.

La historia de Japón desde 1990 es un declive continuado, salpicado de frecuentes repuntes, pero con un destino bastante negro, por múltiples razones.

Japón es una isla, relativamente pequeña y superpoblada, sin materias primas y con una demografía muy negativa. No se puede ver como puede remontar en el futuro con estas dos rémoras tan importantes.

Su historia habla de una brillante recuperación tras la Segunda Guerra Mundial, seguida de un colapso inmobiliario en 1990. La tecnología ha permitido tener una balanza comercial muy positiva durante muchos años, hasta la subida de los precios del petróleo en el periodo 2011-2015, que revirtió el superávit comercial y empezó a poner en apuros, la política monetaria.

Todo el mundo sabe, que tras la debacle inmobiliaria de 1990, el gobierno japonés empezó un programa de fomento de la impresora que ha desembocado en la mayor deuda pública (250% PIB) de todo el mundo.

"En cualquier caso, el gobierno de Japón apostó por una receta tradicional para dar un fuerte impulso a su economía. Para ello, recurrió a un colosal incremento del gasto público. Esto significaba un descomunal aumento del endeudamiento público, que ha tenido su mayor crecimiento durante la recesión de 2008 y en 2020 como consecuencia de la crisis económica causada por el COVID-19. Vemos, por tanto, que el crecimiento de la deuda japonesa no es algo que se haya gestado en un corto plazo de tiempo.

¿Qué consecuencias tiene para Japón una deuda tan elevada?

Japón se encuentra atrapado en una verdadera espiral. Ante unos gastos e ingresos descompensados, los gobiernos nipones recurren de manera continua a la emisión de deuda pública.

Pero, ¿qué peso tiene la deuda en el presupuesto público japonés? ¿Cuál es el coste que deben asumir anualmente los japoneses por mantener el mayor nivel de deuda del mundo? Recurriendo a los datos del Ministerio de Finanzas nipón, encontramos que, en el año 2020, la deuda pública representó el 22,7% del gasto público de Japón. Dicho de otra manera, el pago de la deuda es superior a la tercera parte del presupuesto que Japón destina a servicios públicos como defensa, educación y sanidad."

-----------------------------

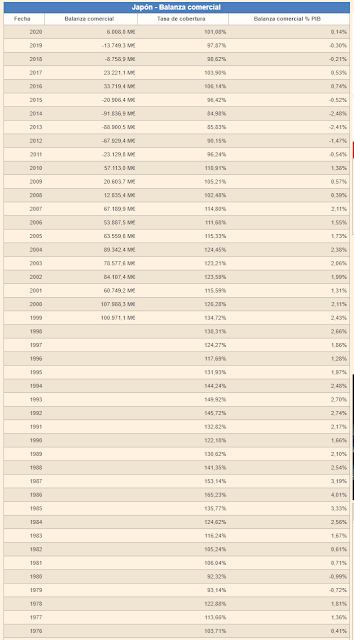

La balanza comercial, diferencia entre las importaciones y las exportaciones se ha deteriorado en los últimos años. Veamos la tabla hasta 2020.

En 2021, de nuevo vuelve al déficit comercial.

Japón registró en su año fiscal de 2021, que se prolongó entre abril de ese año y el pasado 31 de marzo, un déficit comercial por valor de 5,37 billones de yenes (unos 38.550 millones de euros), informó este miércoles el Gobierno.

El saldo negativo contrasta con el superávit de 1,02 billones de yenes (7.290 millones de euros) de su año fiscal previo de 2020, en el que había logrado romper una racha de dos ejercicios en números rojos, según los datos publicados por el Ministerio de Finanzas.

-------------------------------

En este contexto, de problemas en la balanza comercial, por la debilidad del país en materias primas y su necesidad de comprar gas y petróleo demasiado caros, el gobierno debía optar por defender la devaluación creciente del yen o proteger el mercado de renta fija, al comprar toda la deuda para mantener la rentabilidad del bono a 10 años, en el limite del 0,25%.

Eligió lo segundo.

https://es.euronews.com/next/2022/03/29/japon-bonos-boj

TOKIO, 29 mar – El Banco de Japón continuó el martes con su incansable intento de defender un techo sobre el rendimiento de la deuda soberana ofreciendo comprar cantidades ilimitadas de bonos del Estado a 10 años, lo cual ejerce aún más presión a la baja sobre el yen.

La intervención del Banco de Japón ha supuesto un paso más en la estrategia los responsables monetarios de la tercera economía del mundo, mientras Japón trata de hacer frente al creciente coste de las importaciones debido al debilitamiento de su moneda y a las consecuencias mundiales de la guerra en Ucrania.

La intervención en el mercado de bonos está en consonancia con el anuncio que hizo el lunes el Banco de Japón de ofrecer compras ilimitadas de bonos del martes al jueves, con el fin de evitar que el rendimiento de la deuda pública japonesa a 10 años supere el tope implícito del 0,25% fijado por la entidad en torno a su objetivo del 0%.

------------------------------

El balance del Banco Central de Japón ha roto todas las escalas.

Los tipos de interés llevan muchos años demasiado bajos.

La aparición de una inflación incipiente, repercute en la sostenibilidad de su divisa y el yen está pagando las consecuencias.

Como discutimos hoy en " Por qué debería prestar atención a la caída del JPY ", con la moneda japonesa implosionando a un ritmo nunca antes visto, deslizándose durante 13 días consecutivos, una racha ininterrumpida nunca vista en la historia, las cosas están empezando a ponerse. aterrador para el BOJ y los seguidores de la locura que es MMT.

Y desafortunadamente para el BOJ, como escribe Mark Cudmore, experto residente en divisas de Bloomberg, el yen tiene muchas más desventajas en 2022, ya que el BOJ es otro banco central que se deja llevar por la complacencia fuera de lugar con respecto a la inflación.

A continuación, Cudmore explica por qué está a punto de volverse mucho más feo para los alcistas del yen restantes.

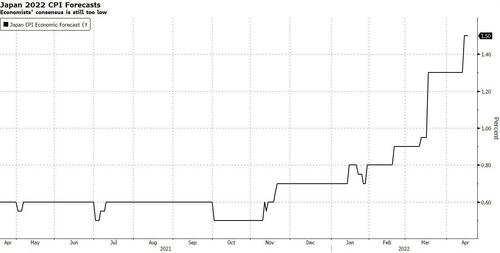

¿Recuerdas la idea de 2021 de que “la inflación es transitoria”? Eso fue ridículo. Y también lo es la idea de que Japón no verá una inflación por encima del objetivo en 2022. El problema es que demasiadas personas confían en los economistas en este tema, aunque lo único que sabemos del año pasado es que, en conjunto, los economistas, a nivel mundial y también particularmente en Japón, son muy deficientes para pronosticar la inflación.

Cuando sugerimos en diciembre que la inflación de los precios al consumidor en Japón era un cisne negro a tener en cuenta en 2022, la reacción fue extremadamente despectiva. En ese momento, el pronóstico de consenso para la inflación de todo el año era del 0,7%. Ahora saltó al 1,5 % y seguirá siendo revisado al alza por los economistas que siguen la tendencia en lugar de mirar el mundo real que los rodea:

Me han dicho que las empresas japonesas luchan por subir los precios en un país que no ha tenido inflación durante tanto tiempo. Lo entiendo. Pero la realidad los superará y obligará a todos a adaptarse, porque los hechos concretos son que los precios de los insumos se están volviendo parabólicos en Japón, y hasta tal punto que ya no se puede ignorar.

El índice al contado de materias primas de Bloomberg subió un 8,2% en términos de JPY durante la semana pasada. Ha subido un 29 % desde finales de febrero, más del 48 % ytd y del 177 % en los últimos dos años (todo en términos de JPY). Estos son movimientos increíbles:

Con el BOJ apegado a su política extraordinariamente relajada, los rendimientos reales negativos del yen se profundizarán. Y el banco central está atrapado porque la gran cantidad de deuda soberana del país significa que las tasas más altas crean un nuevo problema, donde la salida de estrés probablemente volverá a ser la moneda.

Esta publicación no hace ningún llamado en particular sobre la acción del precio a corto plazo, pero, como se describió la semana pasada, cualquier repunte del yen en 2022 no será sostenible sin un impacto en el crecimiento global.

---------------------------------------------

El gráfico a largo plazo del Yen/dólar nos indica que está devaluándose con rapidez, superando zonas de control y convirtiéndose en la relación yen/dólar más débil de los últimos veinte años.

En un contexto de fuertes subidas de las materias primas, la necesidad de comprar el 100% al exterior empeora su déficit comercial y la debilidad de la cotización del yen le hace entrar en ese circulo vicioso, que empeora las cifras de su balance comercial.

La deuda es demasiado grande para que se pueda mantener indefinidamente bajo control y la tendencia en la balanza comercial juega en contra del gobierno. O deja subir la rentabilidad de la deuda pública o el yen se romperá en mil pedazos. Y si deja subir la rentabilidad de la deuda, es muy posible que asistamos a la quiebra de Japón, por el enorme volumen de deuda pública que fulminará el presupuesto nacional, con unos gastos financieros inasumibles.

Casi todos los países occidentales se enfrentarán a este desafío en el futuro, pero la deuda pública europea y americana se encuentra en torno al 100% del PIB, mientras la deuda japonesa alcanza niveles exagerados del 250% del PIB. Ya no puede financiarse con las exportaciones, con lo que la crónica de una muerte anunciada se ha empezado a escribir para el caso de Japón.

Aún puede ganar tiempo, vendiendo los 1,3 billones de dólares que tiene en bonos americanos, pero ese hecho, sería el principio del fin del yen.

Saludos.

respecto al dolar, si que es cierto que se está depreciando,

ResponderEliminarrespecto al euro, no lo parece,..

pero es que claro, tanto Euro como YEN siguen depreciandose , aunque ayer termino subiendo un poco el euro y ya está a 1,09 respecto al 1.08 que llevaba ya unos cuantos dias. Eso sí, la curva del YEN parece mas pronunciada sobre el Dolar.

Hola Tbgs.

EliminarEs que después del yen, iría el euro, claro. Tiene los mismos "males", carencia de materias primas y demografía adversa, unido a una deuda brutal, aunque menos que la de Japón.

Saludos.

Rusia tiene lo que le falta a Europa, podríamos ser grandes socios aunque eso no le guste al tío Sam.

ResponderEliminarYa veremos si puedo pagarme el entierro

ResponderEliminar