Precio objetivo (AT) para la plata. Mejores sectores en periodos inflacionarios.

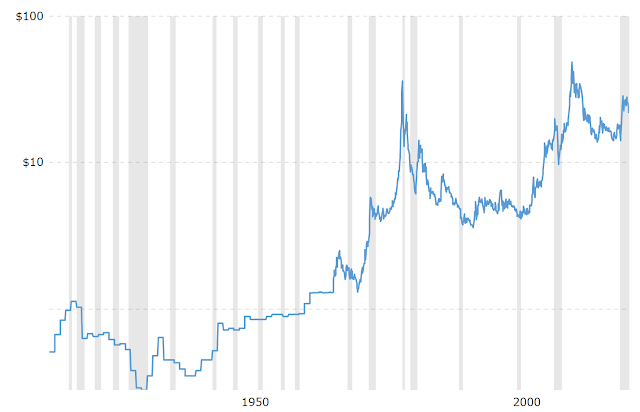

Antes de empezar es necesario ver el gráfico logarítmico de la plata a muy largo plazo.

Los picos de 1980-2011 se sitúan alrededor de 50$.

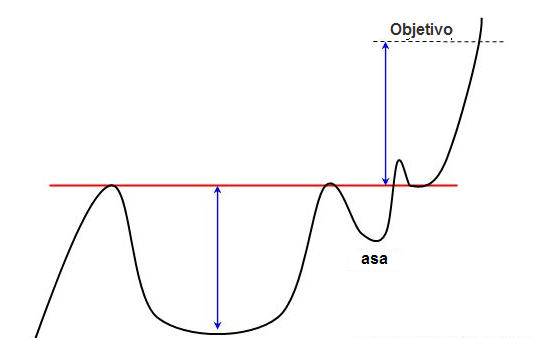

La formación de la figura es un gráfico con forma de taza con asa. Recordando el análisis técnico, las características de esta figura son.

¿Qué es una figura de taza con asa?

El patrón gráfico en taza con asa es un patrón de continuación formado por dos valles redondeados; el primero mucho más profundo y más ancho que el segundo.

Los bordes de la taza y del asa se alinean sobre una misma línea recta de resistencia horizontal. Esta línea se llama línea de cuello de la figura en taza con asa.

Para que el patrón sea válido, deben cumplirse varias reglas:

- la figura en taza con asa debe ir precedida de un movimiento alcista importante;

- el fondo del valle de la taza debe ser inferior al 50 % del movimiento alcista que ha precedido a la formación de la figura;

- el fondo del valle del asa debe ser inferior al 50 % de la altura de la taza.

La forma de los dos valles puede hacer pensar en un suelo redondeado (roundingbottom), lo que refleja el estancamiento progresivo de los vendedores. Los compradores recuperan poco a poco el control una vez franqueada la línea de cuello (umbral psicológico); la fuerza compradora es cada vez más potente.

El objetivo de la figura en taza con asa se calcula comparando la altura de la taza con el punto de ruptura del asa. No obstante, según los estudios de T. Bulkowki, es recomendable tomar como referencia únicamente la mitad de la altura de la taza.

Representación gráfica de una figura en taza con asa

Estadísticas de la figura en taza con asa

- En el 79 % de los casos, la ruptura de una figura en taza con asa es alcista.

- En el 73 % de los casos, se alcanza el objetivo de la figura en taza con asa (mitad de la altura de la taza), tras la ruptura de la línea de cuello.

- En el 74% de los casos, el precio realiza un pullback en el soporte sobre la línea de cuello.

Notas sobre la figura en taza con asa

- El inventor de esta figura, William J. O’Neil, nos dice que el objetivo de alza de este patrón gráfico es muy elevado y que es preciso esperar para beneficiarse del movimiento en su conjunto. De hecho, esta figura es un patrón de continuación importante que ofrece un alto potencial a largo plazo.

- Si la taza tiene el lado izquierdo más bajo que el derecho (línea de cuello alcista), el rendimiento es más elevado.

- Es recomendable esperar un pullback en el soporte sobre la línea de cuello antes de considerar abrir una posición long (de compra) tras la formación de una figura en taza con asa.

- Los pullbacks en el soporte sobre la línea de cuello de la figura en taza con asa son nefastos para el rendimiento.

* * * *

Como se puede ver en el chart de la plata, si calculamos en porcentaje, la diferencia entre el punto mínimo del valle y el pico más alto y lo colocamos en la línea del borde de la taza, el objetivo, cuando se rompan los 50$ y después de un probable pull back, serían los 500-600$ (o dólares equivalentes, si ya no existe el dólar), más una continuación alcista posterior indeterminada.

Para confirmar la validez de la figura es indispensable romper los 50$. Si no, el pronóstico pierde todo significado.

Por fundamentales ya he analizado varias veces la plata, con un pico de producción en 2016-2017, seguido de una leve caída (excepto 2020 por la pandemia). En 2021 se espera un incremento en la producción, como recuperación a la caída de 2020, pero los primeros datos de 2021, siguen indicando caídas mantenidas, una vez se recupere el descenso del coronavirus, a partir de 2022.

La demanda no deja de crecer, bien por la industria fotovoltaica, bien por la demanda del coche eléctrico, o por las nuevas tecnologías digitales y de telecomunicaciones.

https://futurocienciaficcionymatrix.blogspot.com/2021/03/por-que-invertir-largo-plazo-en-plata.html

* * * *

Un pequeño análisis de los periodos inflacionarios desde 1950.

https://www.zerohedge.com/markets/persistent-inflation-poses-real-threat-stock-prices

En rojo se muestran los 7-8 periodos inflacionarios entre 1948 y 2021.

El siguiente gráfico nos muestra que sectores lo hacen mejor.

Los materiales, las farmacéuticas y las empresas de productos básicos tienden a hacer lo mejor en entornos inflacionarios. Por otro lado, el S&P 500 está en números rojos, al igual que las finanzas, el transporte, el comercio minorista y los bienes raíces. Aproximadamente dos tercios de las industrias tuvieron un desempeño positivo.

En la comparativa no entrarían las renovables y las grandes tecnológicas, porque solo han comenzado desde el año 2000.

La inflación tiende a reducir los márgenes de beneficio y, por lo tanto, es un factor crítico para pronosticar los precios de las acciones.

En seis de los siete períodos inflacionarios, incluidos ambos episodios en la década de 1970, las empresas experimentaron una compresión de los márgenes. La era de inflación moderada, tras la recesión de 2008/09, fue el único período en el que mejoraron los márgenes.

Los márgenes de beneficio se encuentran ahora en sus niveles más altos desde al menos 1947. Si la inflación continúa más alta y los márgenes disminuyen, los beneficios se verán afectados. Ahora recuerde el gráfico que compartimos anteriormente con las valoraciones. Si las ganancias disminuyen debido a la disminución de los márgenes y las valoraciones caen a niveles en línea con períodos anteriores de inflación, las acciones podrían caer fácilmente entre un 40% y un 50%. Incluso descensos más importantes no serían anormales.

En el caso de una inflación persistente, las acciones que pueden proteger los márgenes que no se negocian con valoraciones elevadas tienen más posibilidades de conservar su valor. Por el contrario, tenga cuidado con aquellos que operan con márgenes altos y tienen una capacidad limitada para traspasar costos más altos a los consumidores.

Volviendo al gráfico del otro día, donde se mostraba la enorme desviación del s&p 500 sobre la línea de tendencia, se puede comprobar que el S&P500 se comporta mal en periodos inflacionarios, a diferencia de las bolsas en periodos hiperinflacionarios.

Se puede ver que en el peor periodo inflacionario (1973-1980), la bolsa se comportó bastante mal, con respecto a la línea de tendencia.

La clave es que la hiperinflación es la degradación total de la moneda fiduciaria y no es una inflación alta, como la gente cree. Esa es la diferencia fundamental. En hiperinflación, los activos (también la bolsa) conservan el valor , frente al dinero fiduciario. En los periodos simplemente inflacionarios, los márgenes de las empresas sufren y también, las cuentas de resultados.

Como se puede ver por el análisis, el oro y la plata resisten bien, tanto periodos inflacionarios como hiperinflacionarios.

Saludos.

PD. He de decir que no opero por análisis técnico.

Pero tampoco me gusta ir contra tendencia de lo que muestran ciertas figuras, sobre todo cuando se rompen importantes resistencias que han costado muchos años formarse. Ejemplo, la línea de los 50$ de la plata.

Hola, una apreciación, 50$ en 1980 no son lo mismo que 50$ en 2011.

ResponderEliminarSi siguen fabricando $ como locos, que la plata suba al mismo ritmo no significa que nos hagamos ricos, sólo que mantendremos el poder adquisitivo, aunque pienso que subirá más que la inflación (yo, que sólo un poco, creo que muchos piensan que subirá mucho más (

Solo es un gráfico para remarcar l importancia del nivel 50$. La superación de este nivel, debería llevar el precio de la plata a cotas muchísimo más altas.

EliminarSaludos.