El colapso inmobiliario pide paso.

Estamos asistiendo a una cascada de colapsos en todos los mercados. El bitcoin (o las criptomonedas), la renta variable, la renta fija, las materias primas y por último, viene el crash inmobiliario.

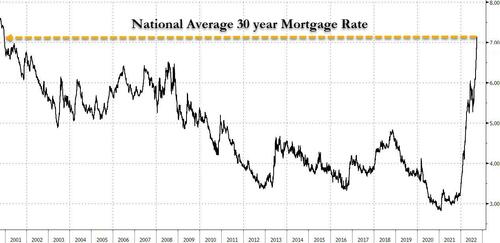

La subida del tipo hipotecario a 30 años estadounidense por encima del 7%, va a precipitar una rápida caída en las ventas y precios de las propiedades inmobiliarias americanas.

Hace menos de dos semanas citamos a Freddie Mac según el cual la hipoteca estadounidense promedio a 30 años subió por encima del 6% por primera vez desde 2008 , y la corredora de bienes raíces Redfin conmemoró el movimiento diciendo que " Este es el giro más brusco en el Mercado inmobiliario desde el desplome de 2008 ". Bueno, solo unos días después, Jeff Gundlach fue tan amable de señalar esta noche...

...que la tasa hipotecaria promedio nacional a 30 años se elevó por encima del 7,0 %, alcanzando el 7,08 % y la más alta desde el 11 de diciembre de 2000.

Este fue el aumento más rápido del 1% en las tasas hipotecarias de la historia ; y el hecho de que tuvo lugar dentro de un mes es aún más notable.

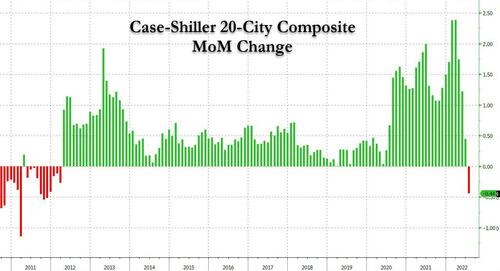

No hay nada que podamos agregar aquí que no se explique por sí mismo, y que no hayamos dicho ya, como por ejemplo, el colapso más rápido de la historia en los precios YoY de Case-Shiller , así como la primera caída secuencial en 112 años. .

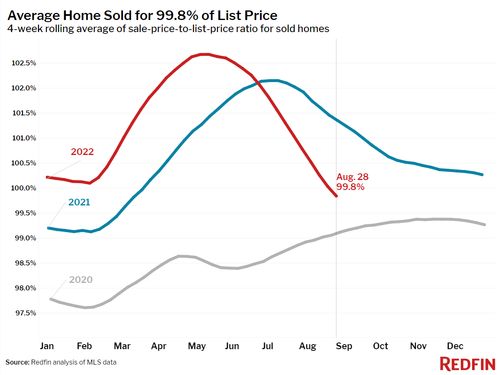

...sin mencionar que la casa típica ahora se vende por menos del precio de venta...

... pero lo que quizás sea más notable es que, según la Reserva Federal de Altanta, desde hace unas semanas, el hogar estadounidense promedio necesitaría gastar el 44,5% de sus ingresos para pagar una casa de precio promedio en los EE. UU., el porcentaje más alto registrado con datos que se remontan a 2006.

Bueno, a partir de hoy, ese número es un poco más del 50%. Así es: más de la mitad de los ingresos de los hogares estadounidenses promedio se destinan a pagar los pagos de la vivienda, casi el doble de lo que era hace apenas dos años.

Que tal movimiento no puede terminar en nada más que lágrimas es obvio para todos... excepto para la Reserva Federal, que todavía piensa que de alguna manera puede evitar el más destructivo de los aterrizajes forzosos.

------------------------------------------

Los entresijos por zonas en la crisis inmobiliaria están bien explicados en este artículo de Wolf Richter.

Hace un mes, el índice de precios de la vivienda Case-Shiller de S&P CoreLogic, que va a la zaga de la realidad del mercado de la vivienda entre 4 y 6 meses, comenzó a registrar las primeras caídas de precios mes a mes, todas ellas en Occidente: las áreas metropolitanas de Seattle, San Francisco, San Diego, Los Ángeles, Denver y Portland.

Esas caídas de precios ahora se han acentuado considerablemente, según el índice de precios de viviendas Case-Shiller de hoy , y las caídas de precios ahora se están extendiendo por todo EE. UU., incluidos Boston, Phoenix, Dallas y Washington DC. Y qué gran sorpresa, incluso en San Diego, la burbuja inmobiliaria más espléndida de Estados Unidos, los precios cayeron un 2,5 %, la mayor caída mensual del área metropolitana desde la crisis inmobiliaria 1.

Que el mercado de la vivienda se está debilitando seriamente en ventas y precios en los EE. UU. ha sido evidente en otros datos que son más inmediatos pero fácilmente distorsionados por cambios en la mezcla de lo que se vendió. El mercado de la vivienda en California se encuentra entre los pioneros, con un volumen de ventas pésimo y precios en fuerte caída. En los grandes condados del Área de la Bahía, incluido San Francisco, los precios medios están por debajo de lo que eran hace un año , e incluso en el sur de California están cayendo seriamente.

---------------------------------------------

En Gran Bretaña, otro paraíso de la especulación inmobiliaria, la subida de los tipos de interés está suponiendo un freno dramático en el sector.

No puede ser. Cada vez que los tipos de interés empiezan un meteórico ascenso se produce una recesión. Si en el camino se han ido formando una serie de burbujas, el dolor de la subida de tipos es mayor. En este caso, hemos formado la mayor burbuja de la historia y por lo tanto, el dolor será supremo.

Ahora solo queda adivinar si los BC aguantarán en su intento de frenar la inflación a costa de un crash gigantesco o frenarán la política de ascensos de tipos, para salvar al mercado. Naturalmente, en cuanto volvieran a inyectar estímulos, la inflación volvería con más fuerza, por lo que tienen que hilar muy fino.

Todo este proceso de explosión de las burbujas creadas, está conduciendo a un único refugio, que es la búsqueda de la liquidez mediante la compra de dólares. Otra vez tengo que volver a la pirámide invertida de Exter para explicar el proceso que estamos viviendo.

Como el tiempo ha pasado quizás el orden descendente de la pirámide haya cambiado para alguno de sus componentes, pero el destino final sigue siendo el mismo. Después del papel a corto plazo de la Reserva Federal, viene el papel moneda, es decir el dólar, como símbolo de la liquidez aceptada en todo el mundo y cuando el dólar se tambalee, víctima de su propia fortaleza, el sistema fiduciario se verá acosado y muy posiblemente muerto. Entonces el ancla del nuevo sistema será el oro (y su hermana, la plata).

El proceso está muy avanzado, pero la fase final siempre se prolonga porque nadie quiere perder el privilegio de imprimir "riqueza", sin coste alguno.

Saludos.

PD. Para los que consideran el oro, una reliquia bárbara, dejo (una vez más) esta explicación de Alan Greenspan, sobre el por qué el oro acabó siendo el verdadero dinero en todas las civilizaciones.

Solo hace falta darse cuenta que el dinero de papel emitido por los BC no tiene ningún valor intrínseco y por lo tanto es necesario buscar un representante del dinero que cumpla todas sus funciones y tenga valor en sí mismo.

Aconsejo leer despacio.

https://www.oroyfinanzas.com/2009/09/greenspan-1966-oro-y-libertad-economica/

(OroyFinanzas.com) – Un antagonismo prácticamente histérico contra el patrón oro es un nexo que une a los estatistas de toda condición. Parecen apreciar -quizás más clara y profundamente que muchos defensores del laissez faire– que el oro y la libertad económica son inseparables, que el patrón oro es un instrumento del laissez faire, y que el uno implica y requiere al otro. Para entender la razón de este antagonismo, primero es necesario entender el papel específico que juega el oro en una sociedad libre.

El dinero es el común denominador de todas las transacciones económicas. Es ese bien que sirve como medio de intercambio, es universalmente aceptado por todos los participantes en una economía de intercambio como pago por los bienes y servicios, y por tanto, puede ser usado como referencia del valor de mercado y como depósito de valor, es decir, como medio de ahorro.

La existencia de tal bien es una precondición de una economía en la que existe división del trabajo. Si los hombres no dispusieran de algún bien de valor objetivo que fuera generalmente aceptado como dinero, tendrían que recurrir al primitivo trueque o ser forzados a vivir en granjas auto-suficientes y renunciar a las inestimables ventajas de la especialización. Si los hombres no tuvieran un medio para almacenar el valor, es decir, ahorrar, ni la planificación a largo plazo ni el intercambio serían posibles.

Qué medio de intercambio será aceptado por todos los participantes de una economía no es una cuestión que se determine arbitrariamente. Primero, el medio de intercambio debería ser duradero. En una sociedad primitiva de escasa riqueza, el trigo podría ser suficientemente duradero para servir como medio, debido a que todos los intercambios tendrían lugar solo durante e inmediatamente después de la cosecha, no dejando ningún excedente que almacenar.

Pero las consideraciones de depósito de valor son cada vez más importantes a medida que las sociedades son más ricas y civilizadas. En éstas, el medio de intercambio debe ser un bien duradero, normalmente un metal. Un metal es generalmente elegido porque es homogéneo y divisible: cada unidad es idéntica a la otra y puede ser mezclado o formado en cualquier cantidad. Las joyas preciosas, por ejemplo, no son ni homogéneas ni divisibles.

Más importante aún, el bien escogido como medio debe ser un bien de lujo. Los deseos humanos para los lujos son ilimitados y, por tanto, los bienes de lujo siempre son demandados y siempre serán aceptados. El trigo es un lujo en civilizaciones infra-alimentadas, pero no en una sociedad próspera. Los cigarrillos en condiciones normales no servirían como dinero, pero sí sirvieron en la Europa de después de la II Guerra Mundial donde eran considerados un lujo.

El término “bien de lujo” implica escasez y un alto valor unitario. El que tenga un alto valor unitario implica que ese bien es fácilmente transportable; por ejemplo, una onza de oro (alrededor de 28,35 gramos) vale como media tonelada de lingotes de hierro.

En las etapas iniciales de una economía monetaria en desarrollo, se podrían usar varios medios de intercambio, dado que una amplia variedad de bienes cumplirían las condiciones anteriores. Sin embargo, uno de los bienes desplazará gradualmente a los otros, siendo más ampliamente aceptado.

El concepto de dinero

Las preferencias acerca de qué mantener como depósito de valor, cambiarán hacia el bien más ampliamente aceptado, lo que a su vez, lo hará todavía más aceptado. El cambio es progresivo hasta que ese bien se convierta en el único medio de intercambio. El uso de un solo medio es altamente ventajoso, por las mismas razones por las que una economía monetaria es mejor que una economía de trueque: permite la posibilidad de intercambios a una escala incalculablemente superior.

Que el único dinero sea el oro, la plata, las conchas, el ganado o el tabaco es opcional, dependiendo del contexto y desarrollo de una economía determinada. De hecho, todos han sido empleados, en diferentes fechas, como medio de intercambio. Incluso en el presente siglo, dos bienes como el oro y la plata han sido usados como medio de intercambio a nivel internacional, convirtiéndose el oro en el predominante.

El oro, teniendo usos tanto artísticos como funcionales y siendo relativamente escaso, tiene ventajas significativas sobre todos los demás medios de intercambio. Desde principios de la Primera Guerra Mundial, ha sido prácticamente el único patrón de intercambio internacional. Si todos los bienes y servicios tuvieran que ser pagados en oro, grandes pagos serían difíciles de llevar a cabo y esto tendería a limitar el grado de división del trabajo y especialización de una sociedad.

Así, una extensión lógica de la creación de un medio de intercambio es el desarrollo de un sistema bancario y de instrumentos de crédito (billetes de banco y depósitos) que actúen como sustituto del oro, siendo convertibles al metal amarillo.

Un sistema bancario libre basado en el oro es capaz de conceder crédito y así crear billetes de banco (moneda) y depósitos, según las necesidades productivas de la economía. Los propietarios individuales de oro son inducidos, por los pagos de interés, a depositar su oro en un banco (contra el que pueden girar cheques).

Pero dado que es muy raro que se dé el caso de que todos los depositantes quieran sacar todo su oro al mismo tiempo, el banquero necesita guardar solo una fracción del total de los depósitos en oro como reservas. Esto permite al banquero prestar más de la cantidad de sus depósitos de oro (lo que significa que no tiene oro como garantía de sus depósitos, sino derechos de cobro de oro). Pero la cantidad de préstamos que el banquero se pueda permitir conceder no es arbitraria: tiene que evaluarla en relación a sus reservas y a la situación de sus inversiones.

El sistema crediticio

Cuando los bancos prestan dinero para financiar proyectos productivos y rentables, los préstamos son pagados rápidamente y el crédito bancario continúa estando disponible. Pero cuando estos negocios empresariales financiados por el crédito bancario son menos rentables y les cuesta saldar las deudas, los banqueros pronto se dan cuenta de que sus préstamos pendientes de pago son excesivos en relación a sus reservas de oro, y empiezan a reducir los nuevos préstamos, normalmente exigiendo tasas de interés más altas.

Esto tiende a restringir la financiación de nuevos proyectos y requiere que los prestatarios actuales mejoren su rentabilidad antes de que puedan obtener crédito para nuevas expansiones. Así, bajo el patrón oro, un sistema bancario libre se erige como el protector de la estabilidad de la economía y el crecimiento equilibrado.

Cuando el oro es aceptado como medio de intercambio por la mayoría o todas las naciones, un patrón oro internacional libre y sin restricciones sirve para impulsar una división del trabajo a escala mundial y promueve la máxima extensión del comercio internacional.

Aunque las unidades de intercambio (el dólar, la libra, el franco, etc.) difieran de país a país, cuando todas están definidas en términos de oro, las economías de diferentes países actúan como una -siempre y cuando no existan restricciones sobre el comercio o el movimiento de capitales-.

El crédito, los tipos de interés, y los precios tienden a seguir patrones similares en todos los países. Por ejemplo, si los bancos de un país conceden créditos demasiado alegremente, los tipos de interés en ese país tenderán a caer, induciendo a los depositantes a que cambien su oro a bancos de otros países que paguen mayor interés. Esto generará inmediatamente una escasez de reservas bancarias en el país del “dinero fácil”, provocando condiciones crediticias más estrictas y una vuelta a tasas de interés competitivas más altas.

Un sistema bancario totalmente libre y un patrón oro totalmente coherente no se han alcanzado todavía. Pero antes de la Primera Guerra Mundial, el sistema bancario en los Estados Unidos (y en la mayoría del mundo) estaba basado en el oro y aunque los gobiernos intervenían ocasionalmente, la banca estaba más libre que controlada.

Periódicamente, como resultado de expansiones de crédito demasiado rápidas, los bancos alcanzaban el límite de préstamos de sus reservas de oro, los tipos de interés subían abruptamente, el nuevo crédito se cortaba, y la economía entraba en una recesión brusca pero corta. (Comparadas con las depresiones de 1920 y 1932, las contracciones anteriores a la Primera Guerra Mundial fueron realmente suaves).

Expansión crediticia

La limitación de las reservas de oro era lo que ponía freno a las expansiones insostenibles en la actividad empresarial, antes de que pudieran convertirse en el tipo de desastre que suponen las posteriores a la Primera Guerra Mundial. Los periodos de reajuste eran cortos y las economías rápidamente reestablecían una base sólida para reanudar la expansión.

Pero el proceso de cura fue erróneamente diagnosticado como la enfermedad: si la escasez de reservas bancarias estaba causando una contracción económica -argüían los intervencionistas económicos- ¡por qué no encontrar una manera de proporcionar crecientes reservas a los bancos para que nunca se queden cortos! Si los bancos pueden continuar prestando dinero indefinidamente -se decía- nunca tendrá que haber recesiones en la actividad empresarial. Y así es como se creó el Sistema de la Reserva Federal en 1913.

El origen de la Reserva Federal de EEUU

Consistía en doce bancos regionales de la Reserva Federal, nominalmente poseídos por banqueros privados, pero en realidad patrocinados, controlados y apoyados por el gobierno. El crédito concedido por estos bancos es en la práctica (aunque no legalmente) respaldado por el poder impositivo del gobierno federal.

Técnicamente, permanecimos en el patrón oro; los individuos todavía eran libres de poseer oro, y éste seguía siendo usado como reservas bancarias. Pero ahora, además del oro, el crédito extendido por los bancos de la Reserva Federal (“reservas de papel moneda”) podía servir como curso legal para pagar a los depositantes.

Cuando la economía de Estados Unidos sufrió una suave contracción en 1927, la Reserva Federal creó más reservas de papel moneda, con la esperanza de prevenir cualquier posible escasez de reservas en los bancos. Más desastroso, sin embargo, fue el intento de la Reserva Federal de ayudar a Gran Bretaña, quien había estado perdiendo oro en favor de EE.UU. debido a que el Banco de Inglaterra se negó a permitir que los tipos de interés subieran cuando las fuerzas del mercado se lo dictaban (era políticamente difícil de digerir).

El razonamiento de las autoridades involucradas fue como sigue: si la Reserva Federal inyectara gran cantidad de reservas de papel en los bancos americanos, los tipos de interés en Estados Unidos caerían a un nivel comparable con los de Gran Bretaña; esto serviría para parar la pérdida de oro de Gran Bretaña y evitar el bochorno político de tener que subir los tipos de interés.

Los efectos de la intervención monetaria

Las acciones de la FED surtieron efecto; pararon la pérdida de oro, pero en el intento casi destruyeron las economías del mundo. El excesivo crédito que la Fed inyectó en la economía se desbordó en el mercado de valores -provocando un fantástico boom especulativo-.

Más tarde, los oficiales de la Reserva Federal intentaron absorber el exceso de reservas y finalmente tuvieron éxito en frenar el boom. Pero ya era demasiado tarde: antes de 1929 los desequilibrios especulativos habían llegado a ser tan extremos que el intento produjo una brusca reducción y consiguiente desaliento de la confianza empresarial.

Como resultado, la economía americana colapsó. A Gran Bretaña le fue incluso peor, y en vez de asimilar todas las consecuencias de su anterior locura, abandonó el patrón oro completamente en 1931, partiendo en dos lo que quedaba del tejido de confianza e induciendo una serie de quiebras a nivel mundial. Las economías del mundo se sumieron en la Gran Depresión de los años 30.

Con una lógica que recuerda a la generación anterior, los estatistas arguyeron que el patrón oro era el principal culpable de la debacle crediticia que llevó a la Gran Depresión. Si el patrón oro no hubiera existido, sostenían, el abandono de Gran Bretaña de los pagos en oro en 1931 no habría causado la quiebra de bancos por todo el mundo. (La ironía fue que desde 1913 no habíamos estado en un patrón oro, sino en lo que se podría llamar un “patrón oro mixto”; con todo es el oro el que se llevó la culpa).

La Gran Depresión

Pero la oposición al patrón oro en cualquier forma -por parte de un creciente número de defensores del estado del bienestar- era provocada por una idea mucho más sutil: la comprensión de que el patrón oro es incompatible con el gasto deficitario crónico (la nota distintiva del estado del bienestar).

Despojado de su jerga académica, el estado del bienestar no es nada más que un mecanismo por el que los gobiernos confiscan la riqueza de los miembros productivos de una sociedad para apoyar una amplia variedad de esquemas de prestaciones sociales. Una parte sustancial de esta confiscación se efectúa mediante los impuestos.

Pero los estatistas defensores de este sistema reconocieron rápidamente que si deseaban retener el poder político, la cantidad de impuestos tenía que estar limitada y que debían acudir a programas de gasto público deficitario masivos. Es decir, tenían que pedir prestado dinero, mediante la emisión de bonos del gobierno, para financiar los gastos en prestaciones sociales a gran escala.

Bajo el patrón oro, la cantidad de crédito que puede financiar una economía está determinada por los activos tangibles de la misma, ya que cada instrumento de crédito es en última instancia un derecho de cobro sobre un activo real. Sin embargo, la deuda pública no está respaldada con riqueza real, sino tan sólo con la promesa del gobierno de pagarla con lo obtenido de impuestos futuros y por tanto su absorción por los mercados financieros se hace problemática si su cantidad empieza a ser apreciable.

Un gran volumen de nuevos bonos solo se puede vender al público a tasas de interés crecientemente altas. Así, el déficit público bajo un patrón está estrictamente limitado. El abandono del patrón oro hizo posible que los estatistas utilizaran el sistema bancario como instrumento para una expansión ilimitada del crédito.

Ellos han creado reservas de papel moneda en forma de bonos gubernamentales que -a través de una serie de complejas etapas- los bancos aceptan en lugar de activos tangibles, y los tratan como si fueran un depósito real, es decir, como el equivalente a lo que antes era un depósito de oro.

Un límite al intervencionismo económico

El tenedor de un bono del gobierno o de un depósito de banco creado con reservas de papel, piensa que tiene un derecho válido sobre un activo real. Pero el hecho es que ahora hay más derechos de cobro pendientes de pago que activos reales. No se debe ir en contra de la ley de la oferta y la demanda.

A medida que la oferta de dinero (de derechos de cobro) aumenta en relación con la oferta de activos tangibles de la economía, los precios deben subir eventualmente. Así los ingresos de los miembros productivos de la sociedad pierden valor en términos de los bienes.

Cuando los balances de la economía son finalmente equilibrados, uno se encuentra con que esta pérdida de valor representa los bienes que han sido comprados por el gobierno para prestaciones sociales u otros propósitos, con el dinero recaudado de los bonos financiados por la expansión de crédito bancario.

En ausencia del patrón oro, no hay ninguna manera de proteger los ahorros de la confiscación que supone la inflación. No hay ningún depósito de valor seguro. Si lo hubiera, el gobierno tendría que hacer ilegal su posesión, como se hizo en el caso del oro. Si todo el mundo decidiera, por ejemplo, convertir todos sus depósitos bancarios en plata, cobre o cualquier otro bien, y a partir de entonces rechazara aceptar cheques como pago por los bienes, los depósitos bancarios perderían su poder de compra y el crédito bancario creado por el gobierno se quedaría sin valor como derecho de cobro sobre los bienes.

La política financiera del estado del bienestar requiere que no haya ninguna forma de que los propietarios de riqueza puedan protegerse a sí mismos. Este es el mezquino secreto de los ataques de los estatistas contra el oro. El déficit público es sencillamente un ardid para la oculta confiscación de la riqueza.

El oro se interpone en este insidioso proceso como protector de los derechos de propiedad. Si uno entiende esto, no debería tener dificultad en comprender la causa del antagonismo frente al oro de los estatistas.

Artículo escrito por Alan Greenspan en 1966

© OroyFinanzas.com

Estamos en medio de una guerra y cualquiera de los dos bandos puede utilizar ataques de bandera falsa para apoyar su ofensiva mediática.

ResponderEliminarSaludos.

En medio de las caídas del mercado, cuidado esta tarde con Apple, buque insignia del mercado americano.

ResponderEliminarhttps://www.zerohedge.com/markets/futures-tumble-after-report-apple-backs-plans-increase-iphone-prodution-due-lack-demand

Con la caja que tiene, siempre puede recomprar, pero la caída en las ventas esperadas, es el primer síntoma del hundimiento del consumo.

Saludos.

99% a que ha sido USA...

ResponderEliminarParece que los BC no resisten mucho castigo. El banco de Inglaterra comprará bonos británicos.

ResponderEliminarPoco les ha durado el final de los estímulos.

https://www.bolsamania.com/capitalbolsa/noticias/economia/el-boe-anuncia-que-realizara-compras-temporales-de-bonos-del-gobierno-del-reino-unido-a-largo-plazo--10839070.html

Comenzará el 28 de septiembre. El Banco está vigilando muy de cerca la evolución de los mercados financieros a la luz de los importantes movimientos de los activos financieros. El propósito de estas compras será restaurar las condiciones ordenadas del mercado. Las compras se realizarán en la escala que sea necesaria para lograr este resultado.

Saludos.

Después de una primera reacción positiva, pueden ocurrir dos cosas.

Eliminar1º) El mercado se toma bien la intervención y todo vuelve a ser como antes (periodo 2008-2022).

2º) La emisión continua de libras es mal vista por el mercado y el ataque a la libra prosigue encarnizadamente. El Banco Central pierde su poder y la divisa que en manos del mercado. Devaluación salvaje de la libra y quiebra de Gran Bretaña.

Veremos.

Saludos.

Para que vean lo poco que ha durado.

ResponderEliminarHace solo seis días.

https://es.euronews.com/next/2022/09/22/reino-unido-boe#:~:text=LONDRES%2C%2022%20sep%20%E2%80%93%20El%20Banco,en%20comenzar%20las%20ventas%20activas.

LONDRES, 22 sep – El Banco de Inglaterra dijo el jueves que vendería alrededor de 8.700 millones de libras de bonos del Estado en el último trimestre de 2022, convirtiéndose en el primer gran banco central en comenzar las ventas activas.

El Comité de Política Monetaria del Banco de Inglaterra votó unánimemente para reducir sus 838.000 millones de libras de tenencias de bonos del Estado en 100.000 millones de libras durante el próximo año, en línea con los planes anunciados el mes pasado.

La reducción se llevará a cabo mediante una combinación de vencimiento de “gilts” (títulos del Tesoro británico) y subastas de “gilts”. Se celebrarán 15 subastas desde octubre hasta finales de año, con un volumen previsto de 580 millones de libras cada una, de “gilts” con distintos vencimientos.

Saludos.

Nueva York dictará sentencia esta tarde, pero aviso que estamos viviendo los momentos más importantes de la historia del último siglo. Si el Banco de Inglaterra pierde el control de su propia moneda, el sistema fiduciario estará al borde del colapso inmediato, con el apropiado intervalo temporal para ir colapsando cada moneda, hasta llegar al dólar.

EliminarAtentos.

Saludos.

Quark es de vertigo, pero es que además con el sabotaje de ayer y lo que pase mañana con la declaración de anexión tengo la sensación que la guerra se extiende.

EliminarSi, mal la guerra en Ucrania, mal los sabotajes que han dejado Europa sin gas ruso y mal la libra esterlina que está contra las cuerdas.

Eliminarhttps://www.eleconomista.es/flash/20220928/#flash_29152

Kwarteng pide clemencia a los grandes inversores para que no apuesten contra libra.

Saludos.

https://es.sott.net/article/84439-Inauguran-un-estrategico-gasoducto-entre-Noruega-y-Polonia

ResponderEliminarHoy por fin publicas algo razonable: casas a precios de tapas de yogur.

ResponderEliminarZack, desde tu punto de vista, ¿quién se ha cargado los Nord Stream I-II?.

EliminarSaludos.

No lo sé. ¿Y desde tu punto de vista quién ha sido?

EliminarTampoco lo sé. Y no caigo quien pudiera verse beneficiado de la ruptura de los gasoductos. Porque perjudicados todos sabemos quienes son, ¿verdad?.

EliminarSaludos.

Los perjudicados están clarísimos: los vendedores.

EliminarTodavia más perjudicados que los vendedores son los compradores. La industria pesada alemana puede entrar en colapso por los precios de la energía

EliminarHoy he oido a Turiel diciendo que BASF esta apunto de cerrar sus grandes centros productivos, y BASF produce plásticos y químicos que están en la cadena de producción de casi toda la industria manufacturera.

Han logrado llevar a Europa al borde del colapso.

Son unos HdP. No solo son unos HdP, son unos HdLGP. Vamos a la miseria economica. Pero claro siempre habrá beneficiados que nos vendan el gas que pueda llegar por barco. Que hijos de p....

No me extrañaría que haya un "sabotaje" en el nuevo gasoducto "Baltic Pipe" , en este caso hecho por otros paises...como represalia.

Hoy hay un Tweet de Pedro Baños diciendo que EEUU recomienda salir a sus ciudadanos de Rusia, y esto mismo lo han dicho luego muchos mas paises europeos. GazProm ha decretado el cierre de todos los gasoductos que van a Europa. Esto esta muy muy caliente, en cualquier momento estalla.

No creo que EEUU nos pueda mantener a la larga bien asistidos de gas, no creo que lo pueda hacer ni por mucho tiempo. Si algo les favorece no es vendernos gas, es que consumamos mucha menos energía y materias primas.

EliminarHola quark. No sé si soy capaz de interpretar bien la maniobra de Truss en UK porque de economía ando un poco justo.

ResponderEliminarA ver, si pone en marcha una política fiscal de tributación restrictiva a favor de los intereses de las rentas más altas y al mismo tiempo determina promover un paquete de subsidios energéticos financiado con deuda. ¿Podría ser que su programa se base en estimular a la desesperada el crecimiento y una vez encarrilada la economía y desde una posición favorable dentro de la curva de Laffer, aumentar la recaudación e ir así amortizando la deuda contraída a medida que se dan los vencimientos? ¿Si es así, no sería jugárselo todo a una carta? Y si los mercados reaccionan mal, como ya se ha visto con el desplome de la Libra ¿Qué salida le queda ahora al Reino Unido aparte de que el Banco de Inglaterra recoja cable y se ponga a vender bonos como loco? No sé si yo mismo me estoy haciendo un lío. Saludos.

En efecto, Blackhorn.

EliminarEl programa puesto en marcha por el gobierno británico planea reactivar la economía, con una fuerte bajada de los impuestos, mientras financia las facturas energéticas. Inicialmente tiene fuerte impacto en la deuda y por lo tanto asegura una emisión masiva, con una respuesta del mercado muy negativa. Desplome de los bonos y huida de la libra esterlina, porque no confían en los efectos de mayor recaudación a medio plazo y sobre todo, porque las medidas tomadas son claramente inflacionarias.

Están atrapados y la intervención del BC de hoy, solo gana tiempo, mientras prosiguen con más inyecciones. La inflación en este contexto no se puede parar y la debilidad de la libra contribuye a retroalimentar el IPC, al aumentar los costes de la energía importada.

Más moneda, más consumo y más debilidad en la libra es un cóctel perfecto para la hiperinflación. Y eso que sospecho han intervenido la FED y el BCE para estabilizar la libra.

Si el Banco de Inglaterra no hubiera intervenido el mercado de bonos , numerosas entidades estaban en una situación de quiebra al recibir "margin call".

https://www.zerohedge.com/markets/bank-england-capitulates-restarts-qe-due-significant-dysfunction-bond-market-material-risk

No hay solución correcta y solo queda patada hacia delante, hasta que el sistema no pueda aguantar más, como todos sabemos.

Saludos.

No se si es real el colapso o no, si remontará el mercado o no, pero lo que se preveé es un continúo aumento de los intereses y una mayor restricción de la financiación. Por eso cada vez más negocios acuden a la financiación privada y trabajan con servicios financieros como el descuento de pagarés u otro tipo de servicio como confirming, factoring, etc...

ResponderEliminar