La inversión en plata.

Probablemente, el activo más infravalorado del mundo sea la plata. Es difícil justificar su precio cuando la demanda está explotando al alza, mientras los inventarios en todo el mundo desaparecen misteriosamente.

Un artículo extraordinario de Ronan Manly, describe la situación actual. Por su importancia lo transcribo entero, aunque recomiendo encarecidamente el original.

Una tendencia en los mercados de metales preciosos que aún no ha obtenido una cobertura generalizada pero que merece más atención es la caída en picado de los inventarios de plata física en las bóvedas de Londres de la London Bullion Market Association (LBMA). Estas bóvedas de LBMA comprenden bóvedas en Londres y sus alrededores administradas por los bancos de oro JP Morgan, HSBC e ICBC Standard Bank, así como las bóvedas de Londres de tres operadores de seguridad, Brinks, Malca-Amit y Loomis. Asociación del mercado de sub-billones de Londres

hemorragia

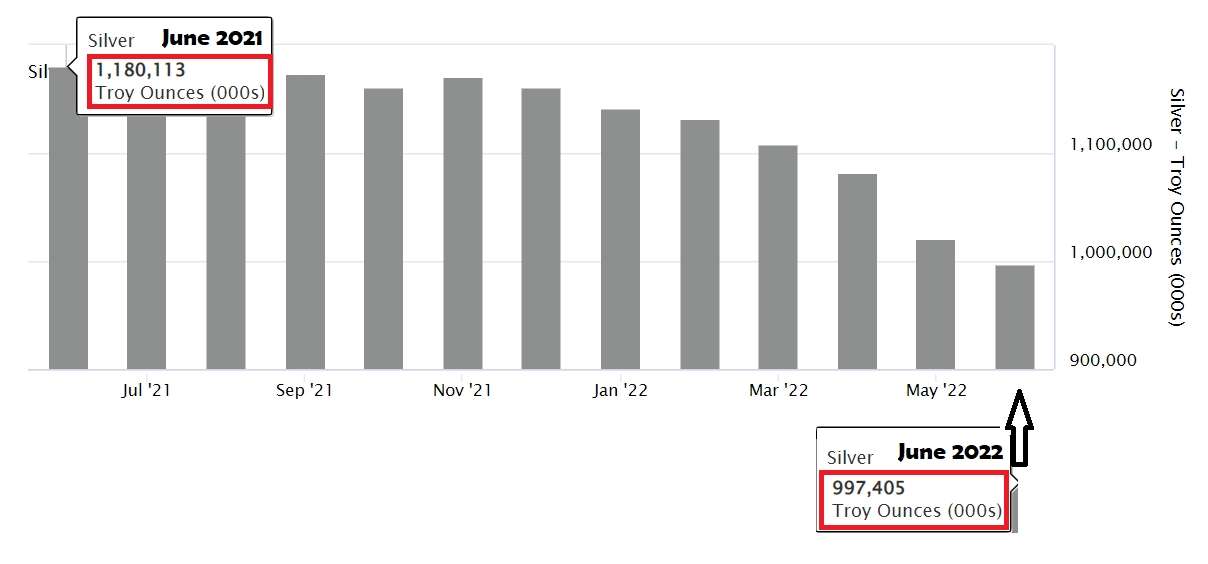

Silenciosamente, y casi por debajo del radar, la cantidad de plata contenida en las bóvedas de LBMA ha tenido una hemorragia constante durante 7 meses consecutivos. Los últimos datos de la LBMA a finales de junio de 2022 muestran que las bóvedas de la LBMA ahora contienen solo 997,4 millones de onzas de plata (31.023 toneladas).

En comparación con fines de junio de 2021, cuando los inventarios de plata de la LBMA se situaron en 1180 millones de onzas (36 706 toneladas), los inventarios de plata de las bóvedas de la LBMA a fin de mes de junio de 2022 son ahora 182,7 millones de onzas ( 5683 toneladas ) más bajos que hace un año, en otras palabras un 15,48% menos en comparación con junio de 2021.

En particular, la mayor parte de esta caída libre en las tenencias de plata de Londres se ha producido desde finales de noviembre de 2021, y los inventarios de plata de la LBMA han caído constantemente todos los meses desde entonces. Desde fines de noviembre de 2021, cuando las bóvedas de la LBMA de Londres informaron que tenían 1,17 millones de onzas de plata (36 422 toneladas), los inventarios de plata se han reducido en un acumulado de 173,5 millones de onzas ( 5398 toneladas ). Esa es una caída del 14,82 % durante 7 meses desde finales de noviembre de 2021 hasta finales de junio de 2022.

Por debajo de 1 billón de onzas

Además, estas tenencias de plata de la LBMA de junio de 2022 son los inventarios de plata de la LBMA más bajos desde diciembre de 2016 y la primera vez desde noviembre de 2016 que los inventarios de plata de la LBMA han caído por debajo de los mil millones de onzas.

Durante el período de exactamente 6 años desde que se publicaron por primera vez los datos mensuales del inventario de plata de la LBMA en julio de 2016, nunca antes hubo un período de 7 meses (ni de 6 meses) en el que las tenencias de plata de la LBMA cayeron constantemente todos y cada uno de los meses.

El único período de tiempo parcialmente comparable en la serie de datos fue cuando las tenencias de plata de la LBMA cayeron constantemente en cada uno de los 5 meses entre abril y agosto de 2020, y eso fue durante la crisis de la LBMA – COMEX (Exchange for Physical (EFP)) cuando los bancos de lingotes de la LBMA en modo de pánico se vieron obligados a transportar grandes cantidades de barras de plata (y oro) desde las bóvedas de LBMA en Londres a las bóvedas de COMEX en Nueva York para cumplir con los requisitos de entrega de los contratos de futuros para evitar que los precios del oro y la plata pasen al modo de descubrimiento de precios reales .

Durante ese período de 5 meses entre abril y agosto de 2020, los inventarios de plata de la LBMA cayeron en 102,2 millones de onzas (es decir, una caída del 8,7%). Pero para ponerlo en contexto, la hemorragia actual de plata de Londres de 182,7 millones de onzas que ha estado en curso desde junio de 2021 ahora se acerca a una cifra que es el doble de las salidas de la bóveda de plata de la LBMA de abril a agosto de 2020 desde Londres.

Falta de apuntalamiento

En su sitio web, la LBMA afirma falsamente que la plata (y el oro) que se encuentran en sus bóvedas de Londres “ ofrecen una visión importante de la capacidad de Londres para respaldar el mercado OTC físico. ”

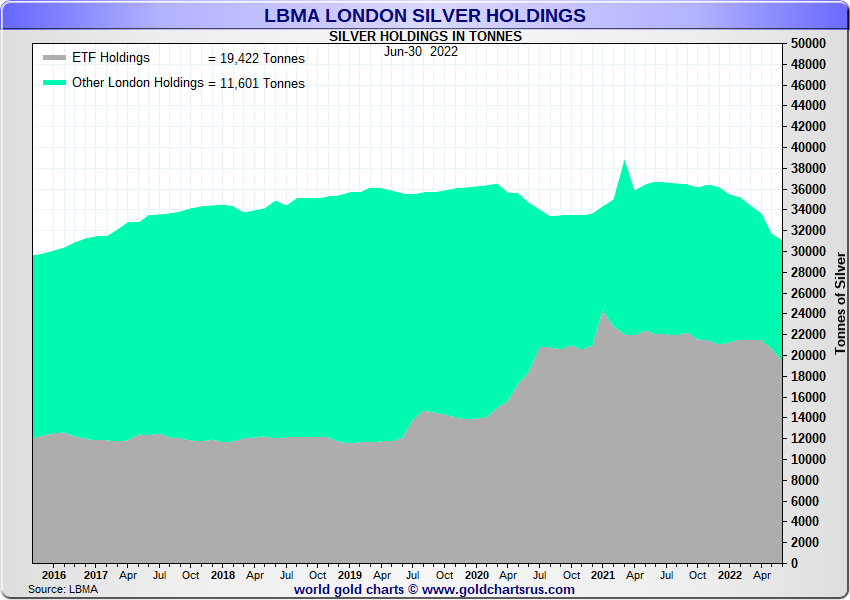

Sin embargo, lo que la LBMA no dice es que de las 31.023 toneladas de plata que, según afirma, se encontraban en los almacenes de la LBMA en Londres a fines de junio de 2022, 19.422 toneladas, o el 62,6 % de este total, representaban plata retenida. en las bóvedas de LBMA London que eran propiedad de Exchange Traded Funds (ETF) como iShares Silver Trust (SLV), Wisdomtree Physical Silver ETC (PHAG) y Aberdeen (abrdn) Physical Silver Shares ETF (SIVR).

Lo que significa que a finales de junio de 2002, sólo 11.601 toneladas de plata, o el 37,4% del total de la bóveda de LBMA de 31.023 toneladas, no se encontraban en ETF.

Según un cálculo rápido para actualizar las cifras de fin de mes de junio con datos del 25 al 26 de julio de 2022, la posición actual de los ETF que almacenan su plata en las bóvedas de la LBMA de Londres y la cantidad de plata que almacenan en Londres es la siguiente:

SLV comparte Silver Trust 12.357,7 toneladas

SSLN iShares Plata física ETC 710,3 toneladas

PHAG Wisdomtree Physical Silver ETC 2.514,2 toneladas

PHPP Wisdomtree PM físico ETC 42,7 toneladas

SIVR Aberdeen Physical Silver Shares ETF 1.466,0 toneladas

GLTR Aberdeen PM Baskets comparte ETF 382,7 toneladas

PMAG ETFS Plata física 239,0 toneladas

PMPM ETFS Canasta física de PM (parte del total de PMAG)

SSLV Invesco plata física ETC 355,8 toneladas

4 ETFs Xtrackers ETCs de plata físicos (4 combinados) 766,6 toneladas

Juntos, estos 13 ETF contienen actualmente 18.835 toneladas de plata en las bóvedas de la LBMA de Londres.

Pero hay más Porque además de los ETF enumerados anteriormente, los clientes de BullionVault y GoldMoney tienen plata adicional que forma parte de las cifras de la bóveda de la LBMA. Los clientes de BullionVault tienen 491,2 toneladas de plata en las bóvedas de la LBMA en Londres, mientras que los clientes de GoldMoney tienen 187,8 toneladas en las bóvedas de la LBMA. Agregar estas dos cifras al total del ETF significa que, a partir del 26 de julio de 2022, una enorme cantidad de 19 514 toneladas de plata que se dice que se encuentran en las bóvedas de la LBMA de Londres está en manos de ETF respaldados por plata e inversores de clientes privados, y no tiene nada que ver con " La capacidad de Londres para sustentar el mercado OTC físico ”.

Pero espere, hay más, porque si bien los inventarios de plata en poder de los ETF y plataformas como BullionVault y GoldMoney son 'transparentes', o en otras palabras, 'stocks de lingotes informados', también hay acciones en custodio en las bóvedas de LBMA London que no se informan. , siendo estas las tenencias de plata asignadas del sector de gestión patrimonial, como la plata física en poder de instituciones de inversión, oficinas familiares y personas de alto patrimonio neto.

#SilverSqueeze

En febrero de 2021, durante las semanas iniciales de #SilverSqueeze, puede recordar que en ese momento, los ETF que almacenaban su plata en Londres representaban un increíble 85 % de toda la plata en las bóvedas de LBMA Londres. En ese momento, las bóvedas de la LBMA de Londres afirmaban contener 33 600 toneladas de plata, mientras que los ETF representaban 28 700 toneladas de ese total, dejando menos de 5000 toneladas de plata física como residuo para satisfacer todas las demás demandas de plata.

Véase el artículo de BullionStar '“ Houston, tenemos un problema”: el 85% de la plata en Londres ya está en manos de ETF '.

Esto llevó a iShares Silver Trust (SLV) a cambiar silenciosamente su prospecto el 3 de febrero de 2021, donde agregó una advertencia de que: “ La demanda de plata puede exceder temporalmente el suministro disponible que es aceptable para entregar al Trust, lo que puede afectar negativamente una inversión. en las Acciones ”, y que “ los Participantes Autorizados [creadores de mercado del Fideicomiso] pueden no ser capaces de adquirir suficiente plata que sea aceptable para entregar al Fideicomiso... debido a una oferta limitada disponible en ese momento junto con un aumento en la demanda de las Acciones . ”

Consulte el artículo de BullionStar "#SilverSqueeze llega a Londres cuando SLV advierte sobre el suministro limitado de plata disponible" .

Dado que en ese momento había (en papel) alrededor de 5000 toneladas de plata en Londres que no estaban en ETF, pero al mismo tiempo iShares Silver Trust (SLV) entró en pánico porque no podía obtener suministro, esta reacción de SLV muestra que gran parte de la plata de la bóveda de la LBMA que no está en ETF (el residual) no está disponible para la venta, y no está disponible para el arrendamiento por parte de los bancos de lingotes.

Este mismo pánico también fue comentado por la consultora Metals Focus, en nada menos que un informe de abril de 2021 que escribió para la LBMA, donde decía que “ había preocupaciones de que Londres se quedaría sin plata si la demanda de ETP [ETF] permanecía en un alto nivel ” y “ surgieron temores sobre si había suficiente plata [en Londres] en caso de que la demanda continuara a este ritmo. ”

Véase el artículo de BullionStar ' LBMA reconoce el "frenesí de compra" en el mercado de la plata y los temores de escasez de plata'

Déficit del mercado de la plata

Si bien esta vez en julio de 2022, los ETF y otras participaciones transparentes representan aproximadamente el 63 % de toda la plata en las bóvedas de la LBMA en Londres, la situación de la LBMA sigue siendo preocupante. Los inventarios de la bóveda de plata de la LBMA se encuentran en un mínimo de cinco años y medio, y en total son menos de mil millones de onzas. La tendencia a la baja del inventario sigue intacta todos y cada uno de los meses desde noviembre del año pasado.

Pero, ¿por qué hay una gran salida de plata de las bóvedas de la LBMA de Londres? ¿Por qué 173,5 millones de onzas netas ( 5.398 toneladas ) de plata han salido de las bóvedas de la LBMA desde principios de diciembre de 2021?

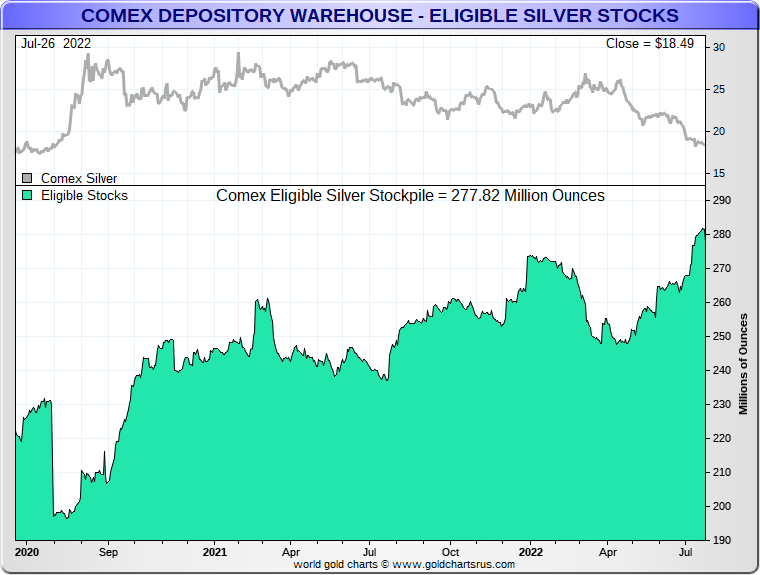

El inventario elegible de COMEX (plata que no está registrada para el comercio de COMEX), no lo explica, ya que el inventario elegible de COMEX realmente no se ha movido mucho en general durante ese tiempo.

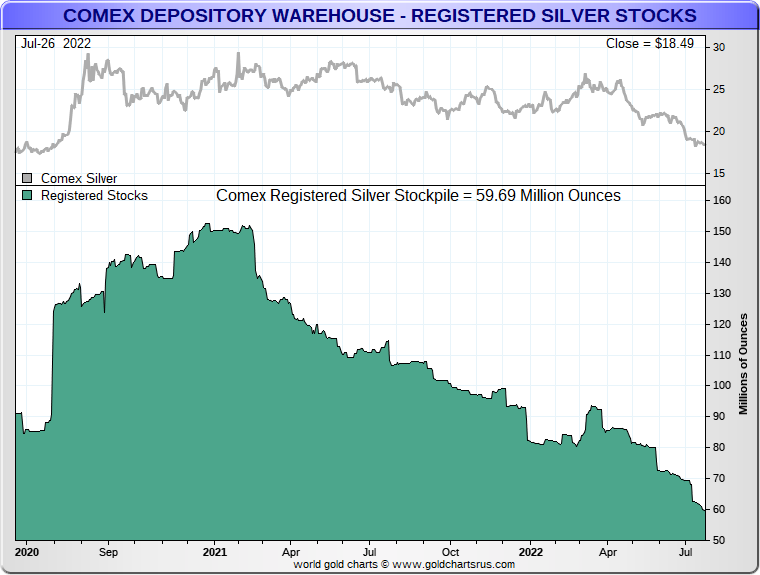

El inventario registrado de COMEX (que está disponible para el comercio de COMEX) puede explicar una pequeña parte de las salidas de Londres, pero no mucho. El inventario registrado de COMEX se ha desplomado constantemente durante el año hasta el momento y, de hecho, ha seguido cayendo desde principios de 2021. El inventario registrado de COMEX ahora se encuentra en un mínimo de 4 años de 59,63 millones de onzas, habiendo comenzado 2022 con 80 millones de onzas (y comenzado 2021 con 150 millones de onzas). millones de ozs Pero aún así, la desaparición neta de 20 millones de ozs de COMEX registrados este año no explica una salida neta de más de 160 millones de ozs de plata de Londres en el mismo período de tiempo.

De manera más realista, el hecho de que el mercado mundial de la plata esté en déficit este año (con una demanda mayor que la oferta), y después de haber estado en déficit en 2021 por primera vez en años, puede ayudar a explicar por qué los inventarios de plata de Londres (y el COMEX inventarios registrados) están siendo drenados.

Porque como todo el mundo sabe, cuando la demanda es mayor que la oferta, el mercado tiene que encontrar suministro recurriendo a las existencias sobre el suelo, tanto las existencias declaradas (como las existencias de LBMA y COMEX), como las no declaradas (esas existencias de custodia que permanecen opacas y secretas en torno a el mundo).

Si observa los datos de oferta y demanda del Silver Institute , la oferta física de plata está creciendo muy lentamente y será de unas 32.000 toneladas para 2022. Por el lado de la demanda, la demanda de plata está creciendo con fuerza en todos los componentes, desde la demanda industrial hasta la fotovoltaica. demanda, a la joyería y a la platería. Y en términos de demanda de los inversores (de monedas y barras), 2022 se perfila como al menos tan fuerte como 2021.

Conclusión

La fuerza renovada en el movimiento #SilverSqueeze con un impulso para sacar la plata física del mercado sin duda volvería a ser un verdadero dolor de cabeza para el cartel bancario de lingotes. Por esta razón, los comerciantes de papel del banco de lingotes están continuamente motivados para pintar la cinta y reducir el precio de la plata generado por el comercio de papel, sin permitir que se rompa a nuevos máximos de varios años por encima de $ 30.

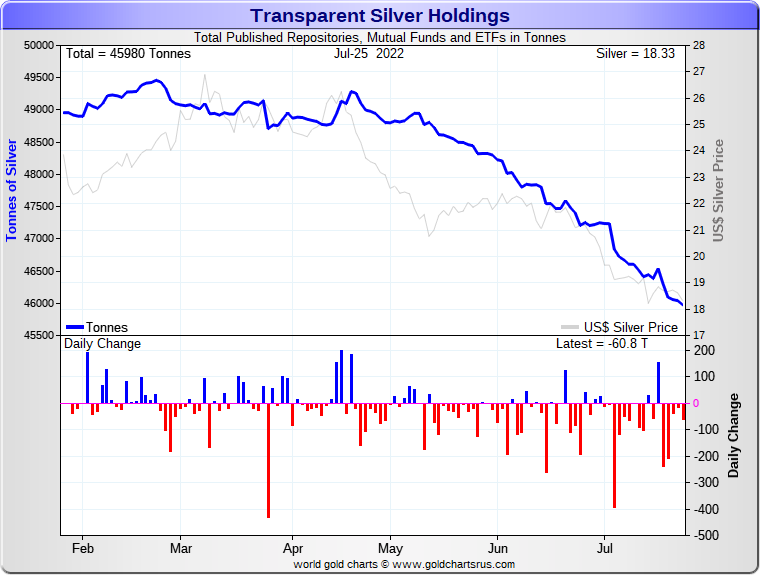

Del mismo modo, como se vio a principios de 2021, el cártel bancario de lingotes está aterrorizado de que los ETF respaldados por plata engullan mayores porcentajes de las acciones de la bóveda de la LBMA de Londres. Si fueras un detective, podrías decir que esto explica por qué, desde mediados de abril, el precio de la plata ha estado cayendo. Porque desde mediados de abril, existe una fuerte correlación positiva entre las fuertes caídas en el precio de la plata y las fuertes caídas en la cantidad de plata mantenida en ETF respaldados por plata (como en SLV y los ETF Deutsche XTrackers). Es como si estuvieran induciendo a los ETF a deshacerse de la plata al crear un precio de plata más bajo para literalmente eliminar la plata de los ETF.

Este lavado tiene dos propósitos.

a) crea una psicología negativa y evita que los inversores de ETF agreguen presión de compra que podría romper el juego de la LBMA y conducir a una situación en la que no hay suficiente metal en Londres para satisfacer la demanda de plata de ETF

b) elimina la plata existente de los ETF que luego se puede canalizar para satisfacer las solicitudes de demanda de plata física que llegan de todo el mundo.

Cada mes, en el quinto día hábil, la LBMA publica las tenencias de la bóveda de plata de la LBMA para el final del mes anterior. Con la próxima actualización mensual (para el fin de mes de julio) que saldrá el 5 de agosto, será interesante ver si los inventarios de plata de Londres pueden llegar a "8 seguidos" con otra caída mensual, y así romper el récord actual. o si el próximo conjunto de datos (con un poco de ajuste de LBMA) dará un giro y cambiará la tendencia.

------------------------------------------

Inventarios en declive.

Primero, como el artículo es de Julio, vamos a actualizar los inventarios del LBMA en Agosto.

Vemos otra impresionante caída, que se acumula en los últimos meses.

El inventario en China también es objeto de seguimiento. Desde Marzo de 2021, el desplome no cesa.

Los inventarios registrados del COMEX han seguido cayendo en Agosto, hasta 52 millones de onzas.

Recordar el impresionante gráfico del artículo de Ronan.

El precio de la plata ya sabemos que está manipulado y el reciente juicio a personajes de JP Morgan no hace sino reafirmar condenas anteriores.

En un comunicado, el Departamento de Justicia de Estados Unidos informó de que Gregg Smith, de 57 años, y Michael Nowak, de 47, manipularon el mercado de metales preciosos y cometieron fraude entre 2008 y 2016, un período en el que el primero ocupaba un cargo de director ejecutivo y el segundo de director operativo en el banco.

Los condenados hacían peticiones de compra de oro, plata y otros metales preciosos que luego cancelaban antes de que se ejecutasen para hacer subir los precios justo antes de vender.

Demanda.

Si el precio está tan bajo, ¿cómo va la demanda?.

El mercado está en ebullición por la demanda de paneles fotovoltaicos que utilizan plata en su desarrollo.

... en la India ha explotado la inversión en plata, tanto en joyería como en monedas y lingotes.

https://www.thenationalnews.com/business/2022/08/21/why-demand-for-silver-is-soaring-in-india/

La demanda de plata está aumentando en todo el país, dicen los analistas.

Las importaciones de plata en India aumentaron a 5.100 toneladas en los primeros siete meses de este año, según datos del Ministerio de Comercio e Industria de India. Las importaciones de plata del país durante todo el año pasado fueron de 2.773 toneladas, 2.218 toneladas en 2020 y 5.969 toneladas en 2019.

"La plata se considera un activo de refugio seguro, junto con el oro, y con la reciente caída de los precios, los participantes del mercado han aprovechado la oportunidad de acumular el metal", dice Navneet Damani, vicepresidente senior de investigación de divisas y materias primas de Motilal Oswal Financial. Servicios.

“A medida que salimos del confinamiento y la pandemia, invertir en el metal blanco en medio de las temporadas festivas y de bodas de la India se vuelve aún más atractivo”, agrega, ya que las personas generalmente buscan hacer grandes compras durante la temporada festiva, que está en marcha en el país.

Las previsiones renovables para 2030, infieren una demanda brutal para la plata, si se confirman.

https://taiyangnews.info/business/irena-expand-solar-pv-to-5-2-tw-by-2030/

Según el informe, el mundo deberá alcanzar el 65 % del suministro total de electricidad a partir de energías renovables en 2030, frente al 26 % en 2019 . Esto requeriría una capacidad instalada de energías renovables de 10 770 GW en 2030, ampliada a 27 800 GW para 2050, lo que representa un aumento de 4 y 10 veces con respecto al nivel de 2020.

Para este objetivo, la energía solar fotovoltaica deberá representar más de 5200 GW para 2030, frente a los 580 GW de finales de 2019 . Para la energía eólica, el objetivo debe ser de 3300 GW para 2030, mientras que la generación de carbón se reducirá del 37 % en 2019 al 11 % en 2030 y finalmente se eliminará por completo para 2050. La participación del gas natural también se reducirá del 24 % en 2019 al 16 %. % en 2030.

Derivados (cortos de plata).

Otro punto importante es la fuerte reducción de cortos correspondiente a los bankers (commercials), que prácticamente han cerrado su posición de cortos, lo que abre la posibilidad de una rápida elevación de los precios de la plata.

https://goldbroker.com/news/falling-physical-silver-reserves-revaluation-precious-metals-2812

Producción minera.

La producción minera de plata no parece estar respondiendo al aumento previsto para el año 2022 y espero tener pronto los datos del primer semestre, para extrapolar una previsión del año completo 2022.

En principio estas son las estimaciones del Silver Institute para el año 2022.

Primas sobre el precio spot.

La profunda escasez de plata en el mercado dura ya mucho tiempo. Por eso, las primas sobre el spot se mantienen permanentemente por encima del 30% desde hace años.

Esta semana en torno al 35%.

https://www.goldreporter.de/silber-und-goldmuenzen-aktuelle-engpaesse-im-handel/handel/108706/

Mientras tanto, persiste la escasez de materias primas en productos de inversión de plata. Esto también se refleja en una prima persistentemente alta para las variedades más populares. Según nuestros cálculos, la onza de la moneda de plata Maple Leaf del año en curso costaba una media de 25,71 euros el viernes. Al mismo tiempo, el precio de la plata fue de EUR 19,08 por onza. Eso significa que obtuvimos una prima del 34,73 por ciento. Esto significa que la prima ha vuelto a aumentar ligeramente durante tres semanas seguidas.

Ejemplo del paladio.

Casi todo el continente europeo ya opera a precios de la electricidad por encima de los 600 EUR/MWh Esto es aproximadamente equivalente a $1000 (!) por barril de petróleo El coste medio de la electricidad en la última década estuvo en el rango de EUR 20-30/MWh No estoy seguro de que algunas subidas arreglen el EUR aquí

¿Y con estos precios quieren hacer la transición al coche eléctrico?. Eso significa la solidaridad con Ucrania, que solo los ricos tengan coche, bien por prohibición del coche fósil, bien por imposibilidad de adquirir y mantener un coche eléctrico.

Claro que el fin de la abundancia de Macron, también explica la razón por la que el coche particular va a desaparecer sin remedio, entre otros "cambios". Tengan o no tengan razón, la "guerra" con el otro bloque, no la van a pagar ellos (los políticos), la vamos a pagar nosotros (la plebe).

.png)

Muchas gracias

ResponderEliminarGracias a ti, Andoni.

EliminarSaludos.

https://rockhopperexploration.co.uk/2022/08/successful-arbitration-outcome/

ResponderEliminarBuena revalorización, con una indemnización que supera de lejos la capitalización actual.

Saludos Hari.

Hola Quark.... Pues muchas gracias como siempre, y como siempre también, tú tuviste razón y yo no. Me explico, ya no tenía en cartera Rockhopper, me moví hacia petroleras más "seguras" (no exploradoras). Una revalorización muy importante, que me he perdido, por falta de paciencia por mi parte. Un fuerte abrazo.

EliminarCasi siempre estoy de acuerdo contigo Quark. Y aquí... me gustaría estarlo también, de verdad (tengo algo de plata física, la empecé a adquirir mucho antes de conocer tu blog), pero mi desasosiego con ella me puede.

ResponderEliminarEn primer lugar, aunque según las gráficas que pones indican claramente la bajada de stocks de "quien hasta ahora controla el cotarro", hay que tener cuidado con las escalas... el fin no va a llegar mañana. De no variar la tendencia quedan meses, si no años hasta llegar a 0 y producirse el squeeze.

Segundo, por mucho que nos empeñemos la plata hoy día no es monetaria oficialmente. Lo fue siglos atrás, hoy ya no. ¿Volverá a serlo en el futuro? Qui lo sa...

Tercero, ya sacado de mis ideas de la cabeza: no podemos decir que la demanda se va a incrementar brutalmente en los próximos años por el auge de la fotovoltaica, y en paralelo decir que las renovables no sirven para sustituir a las fósiles, y además no hay materiales suficientes para desarrollarlas en la magnitud que sería necesario; por lo tanto no va a haber transición energética; sin energía que reemplace a las fósiles, vamos al abismo.

Son mecanismos de retroalmentación negativa: plata escasa--> encarecimiento paneles +inviabilidad de transición energética--> colapso energético cuando declinen las fósiles --> destrucción de % PIB muy elevado --> sobra plata porque no hay demanda industrial

Yo voy a seguir comprando pandas y kokaburras, pero porque me gustan. Si algún día las puedo vender a x5 que me costaron, pues bien. Pero no espero nada.

Si que es verdad una cosa en sentido contrario: a nada que quieras una moneda ligerísimamente fuera de plata al peso, los premiums y plazos de entrega están algo fuertes. Pero el precio debería estar ya más alto dada la situación objetivamente analizada.

Resumo la inversión en plata, sabiendo que es un seguro en caso de la destrucción del sistema fiduciario, pero no constituye ningún refugio en caso de Mad-Max terminal con desaparición del estado.

Eliminar1º). Metal mejor conductor de todos. En caso de seguir con la electrificación total, aunque solo lleguemos al 20% del nivel actual, su demanda será brutal.

2º). La producción minera está cayendo. La concentración de las minas se hunde. Aunque suba el precio de la plata como se extrae el 74% como sub-producto, no supondrá un mayor aporte de las minas secundarias.

3º). El petróleo y por lo tanto, el diésel van a escasear. El coste de muchas minas se volverá prohibitivo si no suben los precios.

4º). Si desaparece la Unión Europea y volvemos a la peseta, la plata física te protege. Idem otros casos de destrucción de la economía europea.

5º). Los inventarios están cayendo muy rápido. Me da igual si tardan 3, 5 o 10 años en agotarse. La idea esa adquirir plata física como seguro, no como inversión.

6º). El precio en dólares es simplemente ridículo. No creo que las mineras ganen dinero a estos precios. Luego buen momento para adquirir plata.

7º). La plata siempre ha sido dinero. En caso de reconstrucción del sistema, es muy posible que se utilice como refugio, por su sentimiento histórico.

8º). Muchos países como la India están acumulando. La capitalización de toda la plata física que se conserva es simplemente residual en comparación a los mercados del dinero. Un millonario de medio pelo, solo un millonario, podía comprar toda la producción de plata del mundo en un año, con migajas de su dinero. 800 millones de onzas por 20 dólares la onza son 16.000 millones de dólares. Para comparar, una tecnológica del montón vale mucho más que toda la plata extraída en un año. Apple vale 2,72 billones de dólares, 170 veces más que toda la producción de plata de un año, pero sin plata no funciona ni uno solo de sus móviles. Me refiero a que todos tienen plata en su composición. Lo mismo para miles de aparatos electrónicos como ordenadores que utilizamos todos los días. Esto es una referencia importante al primer punto.

Saludos.

Buenos dias, gracias por la informacion de tu blog. donde compras las monedas habitualmente? estoy pensando en empezar a salir de bolsa y acumular plata y oro. Veo que la plata lleva iva, ya empezamos con un 21% palmando pero bueno...

EliminarPor otro lado, como una persona comun puede protegerse ante lo que viene?

gracias de nuevo

Hola quark. Muchas gracias como siempre. Una pregunta respecto a la plata física ¿Crees que en el futuro será lo mismo comprar un Arca de Noe o un Maple o un Panda u otra? (¿importa el emisor?) Lo mismo para los lingotes ¿Importa el emisor?

ResponderEliminarUn saludo

Por mi parte solo compra la moneda más barata en cada momento, sin nada de premium y con pureza del 99,9% mínimo. Pero las monedas antiguas con purezas menores también son interesantes. Lo importante es el contenido en plata. No importa el emisor, si son monedas sin premium.

EliminarSaludos.

Buenas noches, antes de nada felicitarte a ti (Quark) y a todos los que participáis asiduamente por vuestra generosidad en esta gran labor divulgativa.

ResponderEliminarQuería preguntarte Quark, ahora que se empieza a desmoronar todo el sistema, tu opinión por el bitcoin, le ves futuro? Piensas que se va revalorizar parejo al oro y la plata? Tb se ha hablado mucho sobre su gran consumo energético. Gracias y saludos.

Me cuesta comentar algo sobre un tema que desconozco.

EliminarEn principio, ante la posibilidad creciente de falta de energía en el futuro, se hace muy difícil confiar en el bitcoin, como algo más que especulación.

Por otro lado, cuando los BC presenten en sociedad el dinero digital, lanzarán una campaña de caza y captura de todo lo que rivalice con este diseño.

Pero ya digo que desconozco en profundidad las características del bitcoin, y prefiero no entrar en afirmaciones gratuitas, aparte de la obviedad de la escasez energética.

Saludos.