Crisis de liquidez en Gran Bretaña.

El Brexit está causando efectos de diversa índole en Gran Bretaña.

El mercado financiero se ha vuelto mucho más pequeño al salir de la zona euro. La financiación de las empresas vía bonos, está comprometida cuando se unen varias circunstancias que emporan el mercado del crédito.

La elevada inflación ha obligado al Banco de Inglaterra a frenar las inyecciones de liquidez , al mismo tiempo que suben tipos. La demanda de bonos británicos ha caído, no solo por el frenazo del BC, sino porque los posibles compradores europeos han desaparecido.

En este contexto, el mercado de bonos inglés, esta sufriendo un auténtico colapso con caídas superiores a dos dígitos y una contracción muy severa en nuevas colocaciones de bonos corporativos.

https://www.bnnbloomberg.ca/uk-s-credit-market-tells-a-grim-story-of-a-looming-cash-crunch-1.1772076

(Bloomberg) -- El mercado de bonos en libras esterlinas está en rojo, con pérdidas de dos dígitos y prestatarios en fuga.

Eso es alarmante para las empresas que necesitan efectivo. Se enfrentan a las subidas de tipos del Banco de Inglaterra, una crisis del coste de la vida con la inflación más alta en 40 años y el legado lento de baja productividad. Y luego están las consecuencias adicionales del Brexit. En total, Bloomberg Economics espera que la economía se contraiga un 0,4% este trimestre.

“Es una configuración bastante difícil”, dijo Justin Jewell, administrador de carteras de alto rendimiento en BlueBay Asset Management LLP. "El mercado de la libra esterlina ha sido un poco rechazado este año, en parte debido a las subidas de tipos del BOE y en parte porque las perspectivas económicas del Reino Unido parecen las más débiles de las principales economías".

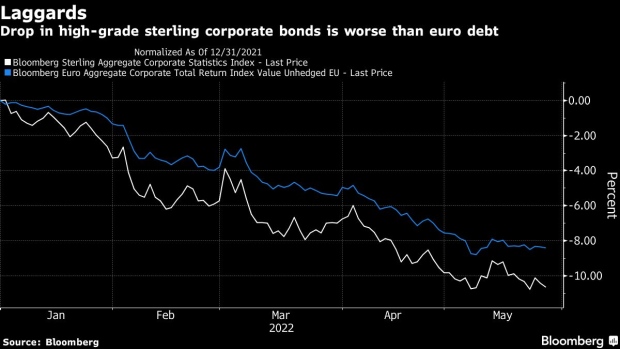

Un índice de Bloomberg que rastrea los valores en libras esterlinas mejor calificados, la mayor parte de los cuales pertenecen a empresas con sede en el Reino Unido, ha caído un 11% este año hasta el jueves, dos puntos porcentuales más que la deuda denominada en euros. La capitalización de mercado del indicador se ha reducido en 38.000 millones de libras esterlinas (48.000 millones de dólares), la peor contracción del año hasta la fecha desde al menos 2000, que es lo más antiguo que hay en los datos.

Además de eso, el mercado de nuevos bonos corporativos en libras esterlinas, que es mucho más pequeño que sus pares en euros y dólares, prácticamente se ha detenido. La emisión por parte de empresas no financieras con sede en el Reino Unido en 2022 es de solo 3780 millones de libras esterlinas, la más baja desde 2016 y un tercio de lo que se vendió en esta época el año pasado. Empresas como Matalan Ltd. tienen que repensar su estructura de capital, y financiar fusiones y adquisiciones se está volviendo complicado y costoso.

“Las empresas del Reino Unido que necesitan liquidez y están luchando contra el entorno inflacionario pueden tener dificultades para pagar sus deudas o recaudar más capital o mantener sus negocios en marcha”, dijo Zachary Swabe, gerente de cartera de UBS Asset Management. “A medida que los emisores de libras esterlinas refinancien, se verán obligados a pagar cupones más altos, en algunos casos el doble y en otros, incluso el triple”.

Esto se debe a que los costos de endeudamiento se han disparado este año, y el rendimiento de los bonos de empresas de alto grado en libras esterlinas se disparó alrededor de 160 puntos básicos a 3,66% en mayo, el más alto desde 2016, según un índice de Bloomberg. Los rendimientos están casi un punto porcentual por encima de su promedio de 10 años.

Una inmersión profunda en el indicador muestra que todos los bonos que se pueden medir en lo que va del año bajaron en 2022. Los mayores perdedores son algunos créditos al consumo, que cayeron un promedio del 13%. Un índice de Bloomberg de deuda en libras esterlinas calificada como chatarra muestra una imagen similar, con todos menos un puñado de bonos cayendo.

“Los costos de endeudamiento más altos y un entorno de endeudamiento más desafiante inevitablemente se sumarán a las crecientes presiones de margen que enfrentan las empresas, en el contexto de una demanda de consumo más débil”, dijo James Smith, economista de ING. "Es justo decir que el espacio de las pymes es más vulnerable, en parte porque probablemente sean más vulnerables al contexto de mayor inflación, pero también porque los niveles de deuda aumentaron mucho más sustancialmente durante Covid".

Las ventas de deuda corporativa en libras esterlinas de prestatarios nacionales no financieros casi se duplicaron en 2020 a £8,400 millones de libras, y luego aumentaron nuevamente en 2021 a £10,700 millones de libras, el nivel más alto desde 2018, según datos compilados por Bloomberg.

La inflación desenfrenada y la serie de aumentos de tasas de interés del Banco de Inglaterra al nivel más alto desde 2009 están alimentando el aumento en los rendimientos de los bonos corporativos, pero también lo hacen las perspectivas de un crecimiento económico más lento y la preocupación por las ganancias corporativas. Si bien el paquete reciente del gobierno para ayudar a los hogares a hacer frente al aumento de los precios de la energía ha reducido el riesgo de recesión, es probable que el crecimiento sea mediocre.

Dan Hanson, de Bloomberg Economics, espera que el producto interno bruto crezca un 0,3 % en el tercer trimestre y se reduzca un 0,3 % en los últimos tres meses del año. Pero también dice que las medidas del gobierno harán que el BOE suba las tasas cuatro veces más este año. Eso elevaría los costos de endeudamiento de las empresas.

Oscilaciones del mercado

La amenaza de estanflación está aumentando la volatilidad del crédito. Una medida de las oscilaciones del mercado para los bonos corporativos de alto grado en libras esterlinas, el indicador de volatilidad histórica de 100 días, es la más alta desde agosto de 2020. Eso hace que aprovechar el mercado sea un desafío, y es una de las razones por las que los banqueros están nerviosos por comprometerse con la financiación. acuerdos que respaldan fusiones y adquisiciones.

Tomemos como ejemplo la venta de Boots chemist, un elemento básico de la calle principal. Antes de que los hermanos Issa, que competían junto con TDR Capital, consideraran retirarse de las conversaciones, ellos y el consorcio rival (el magnate indio Mukesh Ambani y la firma de adquisiciones Apollo Global Management Inc) aún no habían obtenido acuerdos de financiamiento vinculantes con los bancos.

Uno de los factores disuasorios para los prestamistas es el hecho de que los bancos tienen una asombrosa deuda de 20.000 millones de dólares que suscribieron para financiar adquisiciones, que no pueden eliminar de sus balances debido al aumento del costo del dinero y la disminución del apetito por el riesgo.

Si los mercados no fueran tan volátiles, los bancos probablemente estarían compitiendo para proporcionar el efectivo. Pero han visto las dificultades que siguen enfrentando sus pares con WM Morrison Supermarkets Plc, que fue suscrito en agosto, cuando los costos de endeudamiento eran considerablemente más bajos. A principios de este mes, los bancos tuvieron que retrasar la venta de más de 2.000 millones de dólares en deuda que respaldaba la compra de los activos internacionales de la casa de apuestas británica William Hill Ltd.

Esos problemas están disminuyendo el atractivo de los activos del Reino Unido para las firmas de capital privado.

“El trabajo del capital privado es comprar cosas en la parte barata del ciclo”, dijo Swabe de UBS. "PE todavía tiene el lujo del tiempo y se desarrollará un empeoramiento de la economía del Reino Unido antes de que salten".

Pero para un puñado de inversionistas, la caída en los precios de los bonos corporativos es una oportunidad para buscar gangas, particularmente para aquellos que piensan que las alzas de tasas ya están descontadas.

Algunas de las valoraciones empiezan a parecer atractivas, según Paola Binns, gestora sénior de fondos de Royal London Asset Management. Eso es solo "si tienes la capacidad de no perder los nervios".

©2022 Bloomberg LP

------------------------------------

Es muy posible que la inflación descontrolada de la zona euro, unido al final de la inyección monetaria en Julio, más el comienzo de la subida de tipos , provoque un movimiento similar en la eurozona.

La contracción del crédito o el cierre de la liquidez para las empresas, fue una de las causas de la crisis de 2008, al secarse el mercado interbancario por falta de confianza en el sector bancario.

Después de tantos años de riego de liquidez por parte de los BC, se corre el riesgo de una crisis de liquidez, en cuento se note la falta de nuevas aportaciones de los Bancos Centrales.

De momento está afectando al mercado corporativo, que ha vivido muchos años bien, al calor de la impresora de los BC. Eliminar ese respaldo, tiene que tener consecuencias a la fuerza.

Saludos.

Ciénes y ciénes de veces.

ResponderEliminarZack, no te entiendo.

Eliminar¿Alguno de los datos aportados en este o el siguiente post, te parecen falsos?.

El objetivo del blog, (aparte de hemeroteca propia) es resaltar toda aquella información que no se recoge en medios oficiales, propios de una visión complaciente de la realidad.

Si algún dato, tabla, información, fuente o gráfico te parece falso, puedes comentarlo. Todos cometemos errores.

Otra cosa son las opiniones que me suscita, el análisis de esa información y tan criticables como las de la versión opuesta.

Pero al menos di, si algo no te parece correcto. ¿o callamos que existe crisis, para dejar las conciencias tranquilas?.

Saludos cordiales.

Sigo sin explicarme bien.

EliminarVivís en el alarmismo permanente.

Vivís en un mundo futuro que no existe.

Exponer determinadas cosas está bien, sacar conclusiones a meses vista/años vista me parece bastante aventurado.

Bueno, por centrarnos en España.

EliminarUn IPP del 45%, ¿te parece alarmismo?.

Si el BCE cumple y deja de inyectar dinero en Julio, te parece alarmista una deuda de 1,5 billones de euros, que no podemos pagar.

¿La caída en las ventas de coches y el desplome del textil?.

La tendencia de la pirámide de población dice que un cotizante va a tener que pagar a dos pensionistas y mantener el gasto manirroto del estado. ¿Es alarmismo?.

Saludos.

"Vivís en un mundo futuro que no existe".

Eliminar[La inflación alemana alcanzó otro máximo histórico posterior a la Segunda Guerra Mundial, lo que aumentó la presión sobre la necesidad del BCE de salir del estímulo de la era de la crisis después de que las cifras de España también fueran mejores de lo esperado.

Impulsados por el aumento de los costos de la energía y los alimentos, los datos de esta mañana mostraron que los precios al consumidor en la economía más grande de Europa aumentaron un 8,7% interanual, mucho más que el +8,1% esperado (el más alto desde el comienzo de las estadísticas mensuales en 1963).]

Si, la inflación alemana alcanzó un máximo no visto en 60 años.

¿Crisis, qué crisis?.

Saludos.

"La tendencia de la pirámide de población dice que un cotizante va a tener que pagar a dos pensionistas y mantener el gasto manirroto del estado"

EliminarMe sorprende esto de tu parte. Es de sobra conocido que lo importante no es el numero de pensionistas por cotizante, sino la productividad de cada cotizante. Hace 200 años 1 operario haria cinco botijos por dia, hoy hará varios cientos o miles por día.

En tanto en cuanto a lo otro, para julio queda 1 mes, debo entender por tu comentario que en Julio quebramos y morimos de hambre, ¿no? Etc.

Zackary, todo el mundo ha entendido tu postura. Así que déjalo ya y vete a un sitio donde no se muera cienes de veces. Porfa.

ResponderEliminarNo me asustes a Zack, que hace su función.

EliminarSi se va, tengo que volver a Rankia a traerme otro "contrarian".

Saludos.

Pues no estaría de más traer un contrarian con más nivel porque a Zack lo único que dice es lo de cienes y cienes y que no le entendemos. A tambien lo de que como una cosa no ha pasado en los últimos 200 años no puede pasar. Como yo llevo viviendo 107 años no me puedo morir jajajaja

EliminarBueno, yo entre semana apenas puedo comentar nada (el trabajo me llama), pero aprovecho para dejar esta noticia de hace unos días referida al Reino Unido:

ResponderEliminarhttps://www.reuters.com/markets/commodities/uk-diesel-shortage-shows-need-caution-sanctions-2022-05-25/

Habla de escasez, que no carencia... pero esto es como cuando te duele algo mucho. Igual no te mueres, pero buena señal no es.

Por cierto, Quark, en referencia a unos escritos de Gail Tverberg sobre la urea en los motores diesel que has puesto en el artículo anterior, no se echa en el motor, sino a los gases de escape antes del catalizador. Los motores no lo necesitan. Si dejan de funcionar, es porque la centralita electrónica así se lo ordena cuando detecta que el coche está contaminando mucho.

Si realmente faltara urea para los vehículos, tan sólo haría falta voluntad política para permitir la reprogramación de las centralitas para que éstos pudieran seguir andando (mientras haya Diesel, que no pinta bien la cosa según el artículo que he puesto).

Creo que hay coches que sí permiten seguir funcionando si no tienen urea, pero a bajas revoluciones.

Gracias Espartal.

EliminarEl comentario procede de una entrada de un camionero y el líquido DEF, se aplicaría a los camiones, para arrancar el motor.

No tengo ni idea. Solo lo pongo en el sentido de utilizar urea y el ya conocido incremento de precio, más la limitación de exportación rusa (y del resto). Los problemas se acumulan en este subsector.

Saludos.