Peligro. Los tipos (de mercado) ya han comenzado a subir en USA.

En una economía mundial tan sobreendeudada como la actual, la llegada de la inflación es como el anuncio de las trompetas del apocalipsis.

Durante muchos años desde 2008, los BC han tenido funcionando día y noche, la impresora de dinero. Claro, con este sencillo proceso, han conseguido tapar todos los agujeros que el sistema ha ido generando y al mismo tiempo, han logrado mantener la confianza en el sistema intacta.

Todo este proceso tenía un defecto. Solo funciona con los precios contenidos, es decir sin inflación.

Tras la aparición de la pandemia, se consiguió reducir el consumo de petróleo pero a un coste demasiado elevado. La ruptura de las cadenas de suministro, por desincronización en la recuperación económica, unido a una cierta escasez de materiales y al eterno déficit energético, han contribuido a incrementar las presiones sobre los precios. Si a eso le sumamos una demanda artificial, fomentada por la intención (los famosos cheques y otras medidas similares) de los dirigentes mundiales de recuperar la economía al mayor ritmo posible, entenderemos que la inflación ha terminado por explotar.

Históricamente es sencillo frenar la inflación mediante la subida agresiva de los tipos de interés, para cercenar la demanda. La acumulación de deuda hace complicada esta tarea, y a la vez, los excesos cometidos por unos tipos cero, ha creado una demanda que no hubiera existido en otra situación. Reducir las presiones inflacionistas, supone un fuerte incremento de los tipos. Un mercado en burbuja, no puede aceptar que se utilice l aguja de la subida de los tipos , para pinchar los precios desorbitados.

Por ejemplo, el mercado inmobiliario usa está desbocado. La subida de los tipos inmobiliarios puede provocar una salida tipo subprime.

En este artículo de Wolf Ritcher, vemos que los tipos de mercado ya han subido y lo han hecho con fuerza, incluso antes de que los tipos oficiales den comienzo a su rutinaria subida. Sin duda, los mercados no lo van a tomar bien, y el que espere a salir del mercado a una primera subida inicial de los tipos de descuento, sin duda llegará tarde.

Solo queda por ver, que sucederá cuando la bolsa o la renta fija, se desplomen un poco, para ver si Powell y sus ayudantes, mantiene la hoja de ruta de subidas para atajar la inflación o por el contrario, cegados por las caídas de los mercados, dan marcha atrás como en 2019.

En medio de todo este movimiento, la nueva variante omicron amenaza con colapsar de nuevo el sistema sanitario mundial, lo que sabemos lleva aparejado el anuncio de fuertes restricciones a la movilidad. Una nueva vuelta de tuerca a las cadenas de suministro, aunque temporalmente los precios del petróleo puedan caer con fuerza en esta primera parte del año. No queda más remedio que monitorear el mercado en el día a día.

Como siempre, recomiendo acudir al artículo original, mejor que a la traducción de google que transcribo.

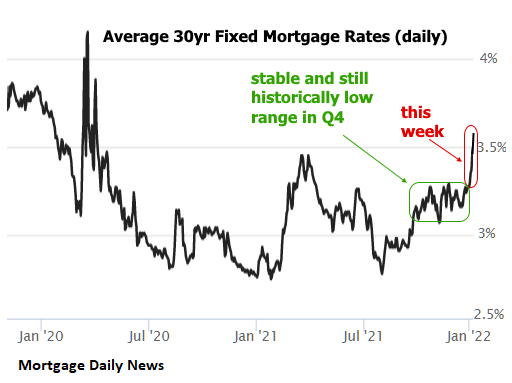

Los gráficos del artículo son oro puro, empezando por los tipos inmobiliarios a 30 años, que ya denotan una presión muy desagradable para las nuevas hipotecas.

El rendimiento de los bonos del Tesoro a dos años comenzó a subir a fines de septiembre, desde aproximadamente el 0,23%, y terminó el año en el 0,73%. En los cinco días hábiles desde entonces, saltó al 0,87%, el nivel más alto desde el 28 de febrero de 2020. La mayor parte del salto se produjo el miércoles y jueves, provocado por las minuciosas minutas de la Fed del miércoles.

Los mercados finalmente y en pequeños pasos están comenzando a tomar en serio a la Fed. Y la Fed más imprudente de todos los tiempos, todavía está imprimiendo dinero a puñetazos y reprimiendo las tasas de interés a corto plazo hasta cerca del 0%, a pesar de la peor inflación en 40 años, finalmente está en pequeños pasos, después de algún tipo de recuperación. -Momento de Jesús a fines del año pasado, comenzando a tomar la inflación en serio. Los rendimientos de los bonos del Tesoro ahora están respondiendo:

Jawboning sobre el ajuste cuantitativo .

A pesar de que la Fed no ha hecho nada agresivo, y todavía está imprimiendo dinero y reprimiendo las tasas de interés a cerca del 0%, está sentando las bases con innumerables advertencias por todas partes, desde la prensa posterior a la reunión del FOMC el 15 de diciembre. , cuando Powell dijo que todo se movería más rápido , a los discursos agresivos de los gobernadores de la Fed, a las minutas muy agresivas de la reunión del FOMC , que pusieron el ajuste cuantitativo en blanco y negro.

La Fed ahora está explicando que hará del ajuste cuantitativo (QT es lo opuesto a QE) su principal herramienta de política para combatir la inflación. Incluso explicó en las actas por qué QT no hará estallar el mercado de repos, como lo había hecho la última vez en septiembre de 2019, porque en julio pasado, la Fed estableció las Líneas de Repo Permanente (SRF) para calmar el mercado de repos mientras el equilibrio la hoja se desenrolla antes, más rápido y más que la última vez.

Ahora está claro para todos que la Fed subirá las tasas de interés antes y más de lo esperado hace solo unos meses, y que reducirá su balance antes, más rápido y mucho más.

Esto es algo enorme. Y la Fed está comunicando este cambio a los mercados para que los mercados puedan adaptarse gradualmente, de manera más o menos ordenada, y no todos a la vez. Y el mercado del Tesoro lo está haciendo.

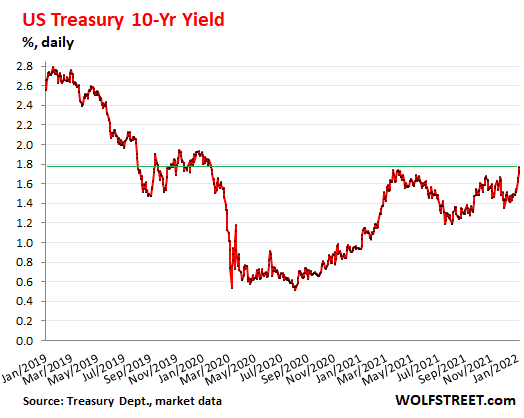

El rendimiento de los bonos del Tesoro a 10 años es el más alto en casi dos años.

El rendimiento de los bonos del Tesoro a 10 años ha subido 25 puntos básicos desde finales de año, hasta el 1,78% el viernes. Ahora está en el punto más alto desde el 21 de enero de 2020, antes de que la pandemia fuera un factor incluso para los mercados:

El jawboning continuará hasta que mejore la moral.

Preocupados por la peor y muy poco temporal inflación en 40 años, incluso las palomas de la Fed, como la presidenta de la Fed de San Francisco, Mary Daly el viernes, ahora están hablando de subidas de tipos este año y, lo que es más importante, de la llegada del ajuste cuantitativo poco después del despegue. .

"Preferiría vernos ajustar la tasa de política gradualmente y pasar a la reducción del balance antes de lo que hicimos en el último ciclo", dijo, haciéndose eco en armonía de lo que las minutas de la reunión del FOMC del 15 de diciembre habían revelado en detalle el miércoles.

Powell y las actas llamaron a la reducción del balance la "segunda vuelta". Este ajuste cuantitativo, o QT, es lo opuesto al QE.

La QE fue diseñada para presionar a la baja las tasas de interés a largo plazo, e hizo un trabajo maravilloso en eso, y desencadenó las burbujas de activos más grandes que Estados Unidos haya visto, incluida la burbuja inmobiliaria masiva, con los precios de la vivienda subiendo un 20% durante un período de tiempo. Periodo de 12 meses , desde niveles ya muy elevados.

QT hace lo contrario: permite que las tasas de interés a largo plazo suban y los mercados se ajusten a ellas, tal como se ajustaron a QE.

Los mercados están respondiendo a la mandíbula de la Fed, y las tasas a largo plazo ya están subiendo a pesar de que la Fed acaba de comenzar a hablar sobre QT, mientras todavía está haciendo QE y mientras sigue reprimiendo las tasas de interés a corto plazo. Jawboning es una herramienta esencial y oficial en la caja de herramientas de la Fed.

Las tasas hipotecarias son las más altas en dos años y se mueven rápidamente.

El aumento en el rendimiento de los bonos del Tesoro a 10 años ya se ha traducido en las tasas hipotecarias más altas en casi dos años. Y esas tasas están subiendo rápidamente.

Según Freddie Mac, la tasa hipotecaria de tasa fija promedio a 30 años aumentó a 3.22%, la más alta desde mayo de 2020. Pero eso se basó en encuestas que la mayoría de los banqueros hipotecarios completaron al comienzo de la semana. Y desde entonces, las tasas hipotecarias se han disparado.

Las medidas diarias de las tasas hipotecarias promedio han aumentado todos los días. El índice promedio de tasas hipotecarias de tasa fija a 30 años de Mortgage News Daily ha subido a alrededor del 3.50% los jueves y viernes; tasas no vistas desde fines de enero de 2020 (gráfico a través de Mortgage Daily News )

Esta tasa del 3,50% sigue siendo muy baja, pero es mucho más alta que en 2020, cuando la tasa fija promedio a 30 años cayó al 2,65%. Y la Fed sigue reprimiendo las tasas de interés a largo plazo a través de la QE. QT ni siquiera comenzará durante unos meses. Así que el programa ni siquiera se ha fijado todavía. Estamos viendo la vista previa.

Y estas próximas tasas hipotecarias más altas tendrán que usarse para financiar los precios de las viviendas que se han disparado en cantidades ridículas durante los últimos 18 meses desde precios ya ridículamente inflados, dada la enorme QE y la represión de las tasas de interés durante gran parte de los últimos 13 años.

Saludos.

PD. Por cierto vean los gráficos (del artículo) de la subida de los precios inmobiliarios en EE.UU y comparen esa posición de burbuja con el gráfico de la subida de los tipos inmobiliarios a 30 años.

¿Está pinchando la burbuja inmobiliaria?, ¿caerán detrás todas las demás, si estalla la primera?. Buenas preguntas para este comienzo de 2022.

Buen artículo, habrá que ir preparando los refugios.

ResponderEliminarAntes de la pandemia, pensaba que estábamos muy cerca del final.

EliminarPero el desarrollo de todo lo que hemos visto desde Enero de 2020, me ha demostrado que han conseguido modular las necesidades, hasta el punto de saber aflojar y apretar en cada momento.

La caída del consumo de petróleo en 2020 y 2021, añadió dos años más y Omicron con su extraordinaria facilidad para contagiar, puede concederles otro año más, mientras tratan de controlar la inflación.

Pero ahora, cada año que pasa es una losa más pesada. han añadido a los problemas que teníamos en 2020 (deuda excesiva, burbuja, peak oil, retraso en renovables), la rotura de las cadenas de suministro y la inflación, mientras las bolsas han seguido subiendo.

Parece que hemos subido otro escalón, solo para caer más alto.

Siguen ganando tiempo, mientras consiguen algo muy difícil, empeorar todavía más, la malísima situación en que nos encontrábamos.

¿Cuánto tiempo?. No parece que mucho, pero quién pensaba en una pandemia a finales de 2019.

Saludos.

Bueno días.

ResponderEliminarEstoy omicronado desde hace dos días.

Ligera fiebre, pulsaciones más altas, dolor de garganta, tos pero no mucha. En general, bien de momento.

Saludos.

Ánimo con ello, que se pase pronto y sin secuelas. Abrazos

EliminarQue putada, hay una chica, paqui.67 que a usado con su familiar betadine rebajado, y dice que mano de santo por si quieres preguntarle, creo que me a dicho 50 ml de agua y 2,5 ml de betadine, creo que sólo dos tomas le a ido muy bien..sólo si te interesa..suerte y al toro

Eliminar