Cambio de sistema de referencia.

Hasta la crisis de 2008, el sistema de referencia de los mercados, fijaba los precios atendiendo a la demanda y la oferta vigente en cada sub-mercado. Los precios de los valores de bolsa, los precios de los activos inmobiliarios, los bonos, los precios de referencia oficiales, seguían una pauta milenaria, que implicaba subidas si la demanda era superior a la oferta y bajadas en caso contrario.

A partir de 2008 y la intervención de los BC, se cambia radicalmente el marco de la fijación de precios, entrando en un nuevo sistema de referencia, caracterizado por la supresión del precio libre de mercado y el establecimiento de nuevos precios, marcados por las políticas de los BC.

Por eso podemos ver subidas extraordinarias de la bolsa, por expansión de múltiplos y encabezadas solo por un puñado de valores escogidos por los propios BC, para controlar mejor el mercado. También asistimos a la financiación directa de cada país occidental, por monetización de la deuda a cargo de los BC. Es relativamente sencillo para un BC, comprar toda la deuda emitida por un país, consiguiendo bajar artificialmente los precios oficiales hasta cero o incluso, el contraintuitivo valor negativo en los precios de referencia oficiales. Con este movimiento consiguieron la sinfonía perfecta.

1º). Cada país se podía endeudar tanto como quisiera sin necesitar hacer ningún esfuerzo de austeridad por su parte.

2º). Los tipos llegaron a cero o negativo, reduciendo los gastos financieros al mínimo y dejando un margen apreciable en la formación de los presupuestos anuales.

3º). Las empresas privadas, tardaron más en beneficiarse, pero sus tipos descendieron progresivamente, consiguiendo buenas financiaciones a tipos muy interesantes.

4º). Empresas zombis, incapaces de sobrevivir en el entorno de mercados libres, al tener una financiación tan atractiva, proliferaron por doquier.

Las bolsas, al calor de la intervención de la banca central, elaboraron una tesis donde la moral hazard campaba a sus anchas. Los mercados no podían corregir, porque ante el menor retroceso, los BC intervenían recuperando con creces los valores anteriores e impulsando nuevos máximos.

La creación de burbujas en este entorno era cuestión de tiempo. Primero apareció el bitcoin y todas las restantes criptomonedas, llegando a un valor considerable de mercado.

Los valores inmobiliarios siguieron creciendo después de la crisis sub-prime. El exceso de dinero infló de nuevo los mercados y pronto se volvieron a alcanzar nuevos máximos.

Por fin, después de años de engordar todas las burbujas, apareció la pandemia , cuando ya germinaban las primeras crisis como la de los repos de Septiembre de 2019, donde se veía que el sistema pronto llegaría a la fase explosiva. Pero la pandemia dio otra vuelta de tuerca descomunal a los estímulos y tras billones de dólares inyectados a todos los sistemas, empezaron a aparecer cuellos de botella.

Primero la ruptura de las cadenas de suministro, presionó las materias primas y este mercado, inició también su fase alcista. La subida de los precios de la energía, la entrega de cheques en EE.UU y la acumulación de dinero por todo el sistema, desembocó en la aparición de la inflación.

Aquí llegamos a un punto crucial.

El cambio de sistema de referencia de 2008 a un sistema marcado por el control de los BC solo podía funcionar con una condición. La ausencia de inflación.

Un sistema basado en la emisión continua de dinero, solo tiene sentido si las presiones sobre los precios están contenidas. En el momento que aparece la inflación, es obligatorio volver al sistema de referencia anterior para evitar la hiperinflación.

Volver al sistema anterior es un cambio brutal, que implica devolver los excesos y retornar al valor medio de los mercados, lo que implica según este gráfico una caída entre el 70 y el 80%, explotando por el camino todas las burbujas. ¿Quién se imagina el sp500 en torno a 1.000-1.200 puntos?.

Supongo que los analistas, acostumbrados a estudiar los mercados desde 2008, bajo los criterios de la gran expansión, tendrán muchas dificultades en reinterpretar el nuevo paradigma y calcular los nuevos beneficios de las empresas, bajo un nuevo sistema sin intervención divina. Por eso, cuidado con los cantos de sirena de la recuperación, cuando comience la gran caída.

Al principio, con la intención de ganar tiempo, se habló de inflación transitoria, pero solo era una treta más.

Los banqueros centrales siempre supieron que el nuevo sistema de referencia tenía los días contados y por eso se empezó a popularizar la expresión "Gran Reset". En el momento que volviéramos al antiguo sistema de referencia, todas las métricas, infladas por el continuo estímulo monetario, debería volver a su media natural.

Todavía peor. Desde 2008 estamos en sistema intervenido, pero la tendencia de caída de los tipos de interés (bonos) dura ya 40 años. No será fácil la readaptación a un entorno creciente de tipos. Y los tipos inmobiliarios, son unos de los más perjudicados.

Pero esto es solo el primer movimiento. La escasez energética ha hecho acto de presencia y tras un retorno a la "normalidad", comenzaremos un suave decrecimiento hasta llegar a una situación sostenible. Por eso, esta vez no habrá rebotes fastuosos como mucha gente espera, sino una gran caída, con una suave descenso durante años, hasta ajustar el consumo sostenible a la capacidad de carga de la tierra.

El fracaso europeo de las renovables, ya nos señala el incierto camino que deberemos seguir, cuando los combustibles fósiles empiecen a escasear.

Pero vayamos por partes, ahora en este año 2022 o como mucho 2023, deberíamos ver ese retorno a la media (años, por lo tanto, claramente bajistas) y ese cambio de referencia al modelo antiguo, con todo lo que ello implica. Quizás se necesite ver subir tipos a la Reserva Federal o encontrarnos con precios del petróleo superiores a los 100$ este verano, para que seamos conscientes del cambio de referencia.

Este es el gráfico que hay que vigilar con lupa. Corresponde a los inventarios de productos petroleros de la OCDE. Datos de Noviembre 2021.

https://momr.opec.org/pdf-download/

En la página 65 del pdf que señala esta dirección.

La austeridad está a punto de hacer acto de presencia, sea con este nombre o con otro derivado de la política del gran reset. Si no reducimos el consumo, por las buenas o por las malas, la escasez de petróleo y en general de todo, será evidente en poco tiempo. Todo depende de la velocidad que quieran imprimir al cambio, para ajustar la nueva demanda a la reducida oferta, sin causar la temida escasez.

Si, quizás está llegando el momento de salir de Matrix, y todos sabemos lo traumático que resulta el proceso.

Un refugio que siempre ha funcionado en entornos de tipos reales negativos, es el oro. Si el mercado , de pronto, toma consciencia del cambio del sistema de referencia, no tiene sentido seguir posicionado en renta fija-variable. Con tipos negativos, el oro se convierte en el valor refugio por excelencia. Y supongo que la plata, le seguirá, sobre todo si la sensación de infalibilidad de los BC, termina cediendo.

Saludos.

PD. En China, también están asumiendo su propia crisis.

El artículo, completo, es muy interesante, como muestra del inicio de dificultades, cuando se deja de suministrar dinero infinito.

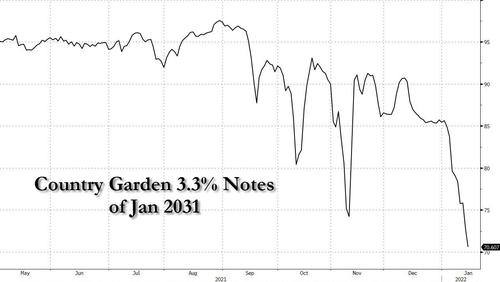

"Desde que ocupó el primer lugar de China Evergrande Group en 2017, Country Garden se ha mantenido como el desarrollador más grande del país en China por ventas contratadas. Emplea a más de 200.000 personas.

Con sede en la ciudad sureña de Foshan en la provincia de Guangdong, la empresa, al igual que China Evergrande Group, se ha centrado en los últimos años en la construcción de desarrollos de viviendas en ciudades de nivel inferior.

Y, al igual que Evergrande, Country Garden también ha dependido en gran medida del acceso a la financiación en el mercado crediticio extraterritorial; en realidad, no solo Evegrande, sino prácticamente todos los desarrolladores pares que se endeudaron para impulsar el crecimiento en la última década solo para ver cómo se cerraba la ventana ahora. Según Bloomberg, tiene la mayor reserva de bonos en dólares estadounidenses en circulación entre las firmas inmobiliarias más grandes de China, excluyendo a los morosos, con unos 11.700 millones de dólares en circulación, según datos compilados por Bloomberg.

El presidente fundador, Yeung Kwok Keung, transfirió su participación mayoritaria a su hija Yang Huiyan en 2005. Ahora es la vicepresidenta de la empresa y es la mujer más rica de China, según el índice de multimillonarios de Bloomberg.

O al menos lo estaba, porque algunos de los billetes en dólares estadounidenses de Country Garden cayeron a mínimos históricos a raíz de un informe de que la empresa no logró obtener suficiente apoyo de los inversores para un posible acuerdo de bonos convertibles. Los bonos a más largo plazo se cotizaban a un precio tan bajo como 69 centavos por dólar a última hora del viernes.

Esto es notable porque el desarrollador de China fue relativamente resistente frente a la crisis de liquidez provocada por las medidas enérgicas del gobierno contra el endeudamiento excesivo de los constructores y la especulación del mercado inmobiliario, y no había sido afectado por la crisis en el gigante de la industria Evergrande. Pero tal como advertimos en septiembre, la crisis inmobiliaria en cámara lenta de China, que gira en torno a lo que Goldman calculó el año pasado que era el activo más grande del mundo que, sin un estímulo significativo de Beijing, se enfrenta a una reducción de calificación muy dolorosa."

Me gusta el análisis. El cambio del sistema de medida lo retrotraería al abandono del patrón oro, o al menos al anclaje que más o menos quedaba en Breton Woods.

ResponderEliminarDesde entonces es como si quisiéramos evaluar la superficie de tierras cultivables con un metro que cambia constantemente, normalmente hacía arriba, en una magnitud desconocida. Es imposible evaluar si tenemos más tierras, podemos estar perdiendo superficie, pero si el metro aumenta su magnitud, creer que estamos ganando.

Las primeras décadas aún existía la memoria y la costumbre de lo que era el buen dinero. Pero a medida que las personas se van jubilando, los que quedamos hemos perdido cualquier referencia válida sobre el valor de los bienes y servicios. Es una pendiente resbaladiza en la que estamos acelerando cada vez más.

Hasta el colapso.

Gracias Hooke.

EliminarSi, desde que todo el sistema se soporta por dinero fiduciario, las medidas de control no son tales. Fabricamos sobre todo dinero, para enjuagar todos los déficit, con la esperanza de que la producción de todos los bienes sea suficiente y ajustamos la inflación con periodos más o menos restrictivos en los tipos de interés.

Dentro de ese análisis, en 2008 se entró en otra dimensión, de la que hemos de salir cuanto antes, para no romper el sistema en mil pedazos.

He añadido el gráfico más importante en los próximos años,. Corresponde a los inventarios de productos petrolíferos. Si el mercado reacciona igual que ha sucedido con el gas, estamos a unos meses de un salto en los precios del petróleo.

Saludos.

el link a los inventarios esta mal (es enlace a una carpeta local)

ResponderEliminarEl correcto seria este supongo:

https://momr.opec.org/pdf-download/res/pdf_delivery_momr.php?secToken2=accept

Un saludo y un placer volver a leer tus entradas.

Ya lo he corregido, porque me interesa dejar el PDF de la OPEP, que contiene, además de ese gráfico, mucha más información.

EliminarPor supuesto muchas gracias hobbes.

Saludos cordiales.

Nada que no se sepa por aquí , pero no por ello deja de ser interesante cuando intentan explicarlo en según que medios

ResponderEliminarhttps://www.eleconomista.es/mercados-cotizaciones/noticias/11570567/01/22/El-petroleo-se-dispara-a-maximos-de-2014-ante-las-tensiones-geopoliticas-y-la-ansiedad-de-oferta.html

En primavera afloja la demanda y omicron ha mandado a muchos a casa, con la disminución en el consumo que implica. Los fundamentales apuntan a un alto o retroceso en el camino, antes de volver a intentarlo en el Verano, si no hay un hundimiento del consumo por otra razón.

EliminarGracias timi.

Saludos cordiales.

Este comentario ha sido eliminado por el autor.

Eliminarhola interesante información muchas gracias por tener activo este blog.

ResponderEliminarQuisiera saber cuando crees que será el colapso y como podemos prepararnos

que piensas del bitcoin como reserva de valor frente a el oro y plata

actual mente acumulo oro plata y bitcoin crees que este bien o debo enfocarme en uno solo.

La implacable necesidad de lo BC de perpetuar el status quo de la sociedad occidental y su arsenal de armas y tratados, hacen difícil estimar la fecha del colapso. para mi, ya debería haberse producido, pero la habilidad en manejar las restricciones debido a la pandemia, abren nuevos horizontes en la perspectiva de control de nuevas restricciones.

EliminarEs posible que la pequeña caída de la oferta de petróleo, antaño hubiera sido suficiente para desencadenar un colapso, pero han aprendido deprisa y monitorizan con envidiable habilidad, la demanda de petróleo, con mayores o menores restricciones.

En cualquier caso, todos sabemos que solo ganan tiempo.

Ante un futuro con menos energía, el bitcoin no tiene sentido como reserva de valor.

Es solo mi opinión.

Saludos.

Hoy mismo se está hablando de prohibir minar en Rusia y en Europa

EliminarSi hay o habrá escasez de recursos energeticos, el bitcoin y demás no tiene ningún sentido

Quark, entre las medidas que tomarían contra Rusia si hubiese conflicto, se baraja sacarlo del sistema de pagos swift, no deja de ser una hipótesis y Europa esta en contra pero la medida se ha dicho. ¿Esto no podria desencadenar el reinicio del sistema? ¿cómo lo ves?

ResponderEliminarTodo el movimiento de tropas me recuerda a las impresionantes imagenes de China construyendo hospitales al inicio de la pandemia, todo gran movimiento nos trae una gran consecuencia.

Si sacan a Rusia del sistema Swift es como si voluntariamente deciden dejar de utilizar la moneda fiduciaria como intercambio. Si Rusia exige los pagos de la energía exportada (sobre todo gas y petróleo) en algo referenciado a oro (plata), el sistema fiat explota inmediatamente.

EliminarPor lo tanto solo están jugando al juego del gato y el ratón, con amenazas mutuas.

A Europa le diría que no se equivoque, es este juego le ha tocado el papel de ratón.

Saludos.