Entendiendo el fracking.

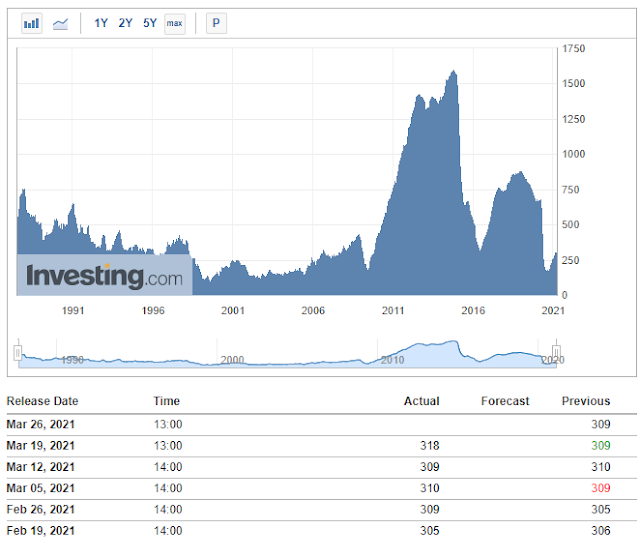

Durante años, el fracking americano ha rivalizado con la Opep y ha puesto en entredicho su supremacía.

La capacidad de la Opep para controlar el precio del petróleo había sufrido un duro embate y el incremento continuo en la producción de shale oil, era capaz de superar todos los recortes que vinieran de Oriente Medio. Este empuje, rebajó los precios del petróleo hasta 2019.

A finales de 2018, la producción de shale oil empezó a sufrir en su capacidad de incrementar la producción. Desde 2016, el aumento en la longitud de los laterales había permitido incrementar la productividad por pozo de forma increíble. No solo era que el número de pozos dulces estaba creciendo, sino que con solo aumentar la extensión en metros de la tubería lateral horizontal, la producción de petróleo creció sin parar. Lo que ocurrió fue que llegó un límite a la extensión de los laterales donde comprobaron que un aumento de la longitud no significaba un incremento en la producción del pozo.

Entonces la única forma de incrementar la producción era aumentar la perforación de pozos dulces.

Tras la pandemia de 2020, el fracking sufrió un fuerte descenso por el menor número de pozos perforados. La sorpresa ha llegado tras el recorte de la Opep+. Los precios del oil han subido hasta los 70$, muy por encima de la rentabilidad declarada por el conjunto del sector del shale oil y a pesar de ello, ni la producción ha aumentado, ni las plataformas de perforación han recuperado los niveles anteriores a la pandemia, a pesar del precio del petróleo tan elevado.

¿Por qué?.

Cuando busco información por la red, me encuentro muchos artículos de este tipo.

https://www.caixabankresearch.com/en/economics-markets/commodities/shale-production-end-golden-age

Nos hablan del fin de la mejora de la productividad, pero no explican en detalle, qué ha sucedido.

Para explicarlo, primero es necesaria una introducción, donde explico algunas características de la producción de shale oil.

ZONAS DULCES.

La clasificación de las zonas tier 1 tier 2 y tier 3 depende de la abundancia de pozos dulces.

Una explicación clara se ve, estudiando este mapa con su gráfico correspondiente.

Los pozos verdes tienen una producción inicial de más de 1.500 be/d (barriles equivalentes que contienen gas y petróleo). Los azules tienen una producción inicial entre 1.000 y 1.500 be/d. Los amarillos comienzan con una producción entre 500 y 1.000 be/d y los rojos, son los peores con una producción inicial inferior a 500be/d.

La diferencia entre una buena zona y otra inferior radica en que la primera tiene mayor abundancia de pozos verdes y azules mientras que en la segunda, la proporción es superior en los pozos amarillos y rojos, que son peores.

También se puede apreciar que Delaware es mucho más productiva que Midland.

Ya queda claro que significa perforar pozos dulces y como mejorar la productividad, mediante una mayor perforación en determinadas zonas. El número de ubicaciones dulces, irá descendiendo con el tiempo.

PROBLEMA POZOS PADRE-HIJOS.

Un aviso de los límites del fracking lo marcó la proximidad entre pozos. Para aumentar el número de ubicaciones, las empresas de shale habían intentado acercar los pozos todo lo posible en un intento de obtener más puntos por area. Pero el problema de los pozos hijos (perforados cerca de los pozos iniciales conocidos como pozos-padre), comenzó a mermar la eficiencia en la producción de los campos de shale oil. Los pozos hijos perforado cerca de sus padres mostraron una fuerte caida de la producción, frente a lo esperado si se alejaban.

https://www.ft.com/content/adb8ff6c-d392-11e8-a9f2-7574db66bcd5

FIN MEJORA LARGAMIENTO LATERALES HORIZONTALES.

El otro detalle importante que sucedió es que alargamiento de los laterales dejó de mejorar la productividad de los pozos y , los pozos de más de 18.000 pies no eran rentables. El fracaso de EQT, dejó al descubierto los límites en la extensión de los laterales.

Al final dejo un artículo que explica como se fué llegando al límite en la extensión de la longitud de perforación de laterales horizontales. PD2.

Productividad de pozo por unidad de longitud (1.000 pies).

Años después podemos comparar como es la productividad por pozo, atendiendo a la producción de petróleo por unidad de longitud.

Obtenemos este gráfico de "shaleprofile".

Las curvas de colores son la producción acumulada de petróleo por cada extensión de 1.000 pies y mes.

No hay datos de 2021, pero podemos ver el resto de años. Empieza en 2013, con la menor producción y va aumentando debido a la mejora de la tecnología y el uso de buenos apuntalantes para las grietas fracturadas hasta 2016, donde se alcanza el máximo.2017 y 2018 son iguales y un poco peores que 2016 y a partir de 2019, desciende levemente cada año. 2019 es un poco peor que 2018 y a su vez, 2020 es un poco peor que 2019.

Por lo tanto ya hemos visto que la tecnología no ha mejorado y la productividad de los pozos por pie perforado, desciende desde 2016. Si la productividad por pie desciende desde 2016 y la extensión de los laterales llega al límite en 2018, quiere decir que a partir de esa fecha, la productividad media alcanza su techo y comienza a descender. Puntualmente podemos mejorar la productividad, si perforamos solo las mejores zonas (las de mayor numero de pozos verdes o azules, algo que ha sucedido durante 2020, debido al escaso numero de pozos perforado por los bajos precios del oil), pero solo es cosmética.

El shale oil ha llegado a su cenit productivo. A medida que descienda el número de pozos dulces, también se reducirá la producción por pozo, pudiendo solo mejorar la producción total de petróleo, si perforan mayor número de pozos, con un mayor coste claro. También será preciso ver un incremento tanto en plataformas de perforación (rigs) como en equipos de frac, que todavía están muy por debajo del año 2019.

La combinación de límites geológicos y tecnológicos que hemos visto, unido al excesivo endeudamiento del sector y el ajuste en la concesión de préstamos al sector, por las políticas ESG, condiciona un nuevo impulso para recuperar los niveles de producción de 2019.

Solo precios superiores a 80$, permitiendo la autofinanciación y la producción de zonas menos dulces, puede volver a lanzar la producción de shale oil. Todavía queda mucho petróleo bajo el subsuelo, pero ya no es accesible a cualquier precio. De momento la subida de precios en el primer trimestre del 2021, ha permitido a las endeudadas empresas de shale oil, financiarse de nuevo.

Está claro que el componente precios volverá a ser fundamental.

Por último no quería dejar pasar la oportunidad de traer un informe del fracking (2019) realmente completo. Es de J. DAVID HUGHES.

https://www.postcarbon.org/wp-content/uploads/2019/11/Hughes_Shale-Reality-Check-2019.pdf

Saludos.

PD. Un repaso a la historia del fracking 2.0, como se conoció a los intentos de la tecnología por mejorar la productividad .

https://www.desmogblog.com/2019/03/12/shale-oil-drilling-financial-disaster-fracking-3-0

El fracking 2.0 fue un desastre financiero, ¿será diferente el fracking 3.0?

Por Justin Mikulka • Martes 12 de marzo de 2019-15: 26

Hace dos años, la industria de la fractura hidráulica estadounidense intentaba recuperarse del desplome del precio del petróleo. Las empresas de esquisto estaban promoviendo la idea de que el fracking era viable incluso a precios bajos del petróleo (a pesar de perder dinero cuando los precios del petróleo eran altos). En ese momento, nadie estaba ganando dinero con el fracking con el enfoque de negocios como de costumbre, pero luego el Wall Street Journal publicó una historia en la que afirmaba que todo esto estaba a punto de cambiar porque la industria tenía una carta de triunfo, y esa era la tecnología.

Hoy en día, los frackers vuelven a confiar en la tecnología como un salvador financiero, pero esta vez, están mirando a Microsoft.

A medida que ExxonMobil se embarca en un ambicioso movimiento hacia el fracking en los campos petrolíferos de Permian en el oeste de Texas, ha anunciado una asociación con Microsoft para utilizar tecnología en la nube para analizar datos de campos petroleros y optimizar las operaciones. Exxon afirma que la medida podría generar "miles de millones en flujo de caja neto".

El tiempo dirá si la nube de Microsoft hará que Exxon llueva beneficios en el Pérmico.

Fracking 2.0

En marzo de 2017, el Wall Street Journal publicó un artículo con el titular " Fracking 2.0: perforadores de esquisto pioneros en nuevas formas de obtener ganancias en la era del petróleo barato ", que detallaba las formas en que la industria del esquisto esperaba que la tecnología pudiera ayudarla finalmente a generar ganancias. El artículo mencionaba "pozos más largos y de gran tamaño" y decía: "La promesa de esta nueva fase es potencialmente tan significativa como la revolución original".

El artículo destacó a EOG Resources (como en Enron Oil and Gas), una empresa a menudo promocionada como la "manzana del petróleo", y citó al director de información de la empresa diciendo que los avances tecnológicos permitían a sus empleados trabajar a la "velocidad del pensamiento". "

También informó que Chesapeake Energy estaba apostando por estos nuevos pozos de gran tamaño como parte de su "estrategia de cambio". Chesapeake necesitaba "recuperarse" de la pérdida de dinero y moverse en la dirección de las ganancias.

En junio de 2017, el sitio web de inversiones Seeking Alpha anunció “ La llegada de los super-laterales ” como un logro tecnológico para la industria del petróleo de esquisto. (“Laterales” es el término de la industria para los pozos horizontales utilizados en el fracking de petróleo y gas de esquisto). Ese artículo presentó los nuevos logros de Chesapeake Energy en la perforación de pozos laterales más largos.

Pero los pozos de gran tamaño no eran la única solución para evitar que los perforadores de esquisto perdieran más dinero. Otro fue más pozos por plataforma de perforación. Hace un año, la empresa de esquisto Encana anunció planes para el " desarrollo de cubos " , en los que perforaría 64 pozos en un gigantesco sitio de perforación en los campos petrolíferos de Permian en el oeste de Texas.

Lo mismo estaba sucediendo en Marcellus Shale en Pensilvania, donde el principal productor de gas natural EQT Corporation tenía planes para perforar 40 pozos por plataforma. La compañía recordó los primeros días del fracking cuando la perforación de tres pozos por plataforma se consideraba un avance significativo. Como informó el Pittsburgh Post-Gazette en ese momento, el mayor número de pozos por plataforma requería "geometría creativa", que "asegura que los pozos no se apiñen entre sí bajo tierra".

Sitios de pozos fracturados de petróleo y gas en Wyoming. Crédito: Ecoflight

El Post-Gazette también citó a Dave Elkin, un vicepresidente senior de optimización de activos en EQT , promocionando las longitudes cada vez mayores de los pozos horizontales, diciendo que el "límite económico y tecnológico" para aquellos en Marcellus Shale era de 21,000 pies, o simplemente tímido de 4 millas.

Con una tecnología más avanzada que ofrece pozos horizontales más largos y una geometría creativa que los empaqueta en áreas más pequeñas, las ganancias parecen ser el siguiente paso lógico.

Pero el fracking 2.0 fue un desastre financiero , y los intentos desesperados de los perforadores de esquisto por ganar dinero de cualquier forma que puedan están regresando para perseguirlos a lo grande.

Frac Hits y límites tecnológicos

De hecho, EQT perforó los pozos más largos, pero también perdió mucho dinero en el proceso. Según el Wall Street Journal , "la decisión de perforar algunos de los pozos horizontales más largos jamás realizados en rocas de esquisto se convirtió en un paso en falso costoso que costó cientos de millones de dólares".

EQT comenzó 2019 con una ronda de despidos . Los pozos de gran tamaño de Chesapeake significaron que en 2018 la compañía gastó $ 600 millones más de lo que ganó para producir petróleo y gas.

Pero esas no fueron realmente malas noticias para la industria del fracking, que estaba aprendiendo que su “geometría creativa” estaba generando pérdidas principalmente. Encana, la empresa con la super plataforma de 64 pozos, también anunció despidos. En una carta a la Comisión de la Fuerza Laboral de Texas, Encana dijo: “La compañía tiene la intención de separar gradualmente a los empleados entre ahora y el 31 de mayo de 2019”, pasando de la geometría creativa a formas creativas de describir los despidos.

Y aunque esas son solo tres empresas que intentaron sobrepasar los límites de la tecnología del fracking, el problema de empacar demasiados pozos en la misma plataforma podría alterar en gran medida la economía de la industria del fracking. Como escribí en agosto de 2018, cuando los pozos de petróleo y gas están demasiado cerca unos de otros, el proceso de fracturación hidráulica puede dañar los pozos cercanos, un proceso conocido como "golpes de fractura". El resultado puede costar dinero a los perforadores y reducir en gran medida la cantidad de petróleo que pueden extraer de estos pozos.

Dos años después de su artículo sobre Fracking 2.0, el Wall Street Journal publicó uno titulado " Las empresas de esquisto, agregando cada vez más pozos, amenazan el futuro del auge petrolero de EE . UU .". El artículo detalla cómo empacar demasiados pozos en una plataforma de perforación está "resultando ser un fracaso".

Según el Journal, esta realidad podría conducir a una "amortización de toda la industria si se ven obligados a reducir las estimaciones de los sitios de perforación que han promocionado a los inversores". Para una industria altamente apalancada en una racha de pérdidas de dinero de una década , eso no es una buena noticia.

Los analistas de la industria de Wood MacKenzie comenzaron a advertir sobre los límites de la capacidad de la tecnología para producir más petróleo en el Pérmico en 2017. En el Wall Street Journal, Robert Clarke, director de investigación de Wood Mackenzie, dijo: “A menos que exista una enorme tecnología avance, esos pozos para niños van a ser más pequeños ". Pozo infantil es el término de la industria para los pozos múltiples perforados en una plataforma alrededor del primer pozo "principal".

Una vez más, a menos que la tecnología pueda cambiar la ecuación financiera, la industria del fracking está en problemas.

Lo que nos lleva a Fracking 3.0 ...

Fracking 3.0: Exxon apuesta por Microsoft para resolver el problema

A pesar de los desastres financieros pasados y el fracaso de la nueva tecnología para generar ganancias para los frackers, los actores más importantes de la industria petrolera están entrando ahora en el juego en los prolíficos campos petrolíferos del Pérmico. Y la solución al problema de las ganancias del fracking, según empresas como ExxonMobil, es Microsoft. Aparentemente, la tecnología de la nube ha sido el ingrediente que faltaba en el Pérmico.

La semana pasada, Exxon y Chevron anunciaron planes para importantes inversiones en Permian Shale, que prometen generarán grandes aumentos tanto en la producción de petróleo como en las ganancias.

Al igual que en 2017, los titulares actuales han estado promocionando los planes de Exxon y su asociación con Microsoft para usar la tecnología para finalmente descubrir cómo ganar dinero con el fracking en el Pérmico.

Parece ser un impulso de relaciones públicas eficaz de Exxon, que era muy necesario. Hace un año, el pobre desempeño financiero de Exxon estuvo relacionado con su incapacidad para hacer un gran movimiento hacia la fracturación hidráulica de esquisto para el petróleo. En ese momento, CNN escribió: "ExxonMobil perdió la invitación a la gran fiesta petrolera de Estados Unidos".

Si bien esta última promesa de ganancias del fracking ahora cuenta con algunas de las empresas más grandes del mundo, estos planes no son más que un comunicado de prensa en este momento. Lo que hace que este sea un buen momento para volver a visitar cuando Exxon hizo un gran movimiento hacia el gas natural en 2010. Exxon compró al productor de gas natural XTO por $ 40 mil millones , y aunque EE. UU. Está produciendo cantidades récord de gas natural en 2019, este acuerdo se considera uno. de los peores en la historia de la industria energética.

“Fue una de las peores adquisiciones en la historia del negocio energético. Fue exquisitamente mal sincronizado ", dijo Pavel Molchanov, un analista de energía de Raymond James, a CNN en 2018." ... Fueron esencialmente $ 40 mil millones por el desagüe ".

Quizás el gran movimiento de Exxon hacia el petróleo de esquisto no repita la historia, y el gigante petrolero finalmente descubrirá el secreto de las ganancias mientras realiza el fracking para el petróleo de esquisto con tecnología mejorada.

Sin embargo, para tener una cierta perspectiva, es útil ver cómo le está yendo a EOG , la “manzana del petróleo”, en estos días.

Para eso, vayamos a Art Berman, un analista líder de la industria con un sólido historial en muchos aspectos del fracking para petróleo y gas. En febrero, publicó un análisis que mostraba que 2015 fue el mejor año para el desempeño de pozos de EOG para sus pozos Eagle Ford en Texas y que 2018 podría ser el peor.

Aparentemente, la tecnología no está dando grandes resultados para la “manzana del petróleo”, pero quizás Microsoft tenga las respuestas.

PD2.

https://jpt.spe.org/drilling-miles-marcellus-laterals-reach-new-lengths

Perforando millas en el Marcellus: los laterales alcanzan nuevas longitudes

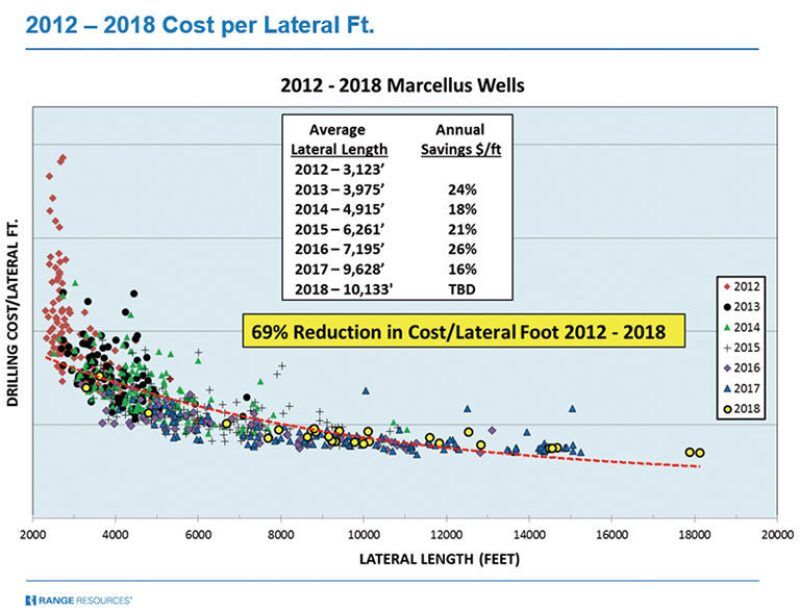

El cabezal de perforación de Range Resources habla sobre cómo la compañía pasó de perforar los laterales más cortos en Marcellus a los más largos y por qué.

A principios de 2018, con la perforación de dos pozos laterales que alcanzaron longitudes de 17,875 pies y 18,129 pies, respectivamente, Range Resources una vez más rompió el récord de los laterales más largos perforados en el play Marcellus, un área que incluye Ohio, West Virginia y Pensilvania. . Fue un nuevo hito importante para la empresa, pero no porque batieran un récord.

“Solo mantuvimos ese récord durante aproximadamente 3 semanas, pero los récords de longitud lateral seguirán batiéndose”, dijo el vicepresidente de perforación de Range, Don Robinson.

De hecho, a principios de 2017, cuando Range perforó su primer pozo que excedía los 15,000 pies laterales, el equipo no se dio cuenta de que había establecido una longitud récord hasta 2 meses después. "Es emocionante cuando sucede algo así, pero nuestro verdadero objetivo es seguir reduciendo nuestro costo por pie lateral (CPLF)".

Como lo explica Robinson, los perforadores de gas natural han utilizado tradicionalmente el costo por pie (CPF) como su indicador clave de rendimiento (KPI) más importante. “Es un número que se deriva simplemente dividiendo el costo total de perforación por la profundidad medida del pozo, y ha sido el estándar por el cual los perforadores han medido su eficiencia y productividad”.

Pero ahora, con los avances tecnológicos que permiten a los perforadores alcanzar longitudes laterales que se hubieran considerado inalcanzables hace unos pocos años, esa métrica ya no funciona. "¿Cómo se compara un pozo de longitud lateral de 7.000 pies y $ 1,3 millones con un pozo de longitud lateral de 2,2 millones de dólares y 15.000 pies?" dijo Robinson.

Un equipo de perforación tiene la tarea de proporcionar metraje lateral que luego se entrega a un grupo de terminaciones para ser fracturado hidráulicamente (fracturado). “El objetivo de la perforación es proporcionar cada pie lateral al menor costo posible; mientras utiliza una orientación y una dirección precisas para mantener el pozo en el punto óptimo de la formación. Después de eso, se requiere una sarta de producción debidamente cementada para maximizar la efectividad de la fracturación hidráulica. Con eso en mente, todos los operadores ahora deben enfocarse en minimizar su costo por pie lateral (CPLF), el nuevo KPI de perforación ”, dijo Robinson.

Durante los últimos 6 años, el equipo de perforación en Range ha aumentado constantemente las longitudes laterales, lo que ha provocado una disminución significativa en el costo por pie lateral. El rendimiento también ha incluido mejoras en la tasa de penetración (ROP) y reducción del tiempo plano, junto con reducciones en la conexión. tiempo y tiempo de viaje. Evitar la pérdida de conjuntos direccionales también ha sido clave, junto con la gestión cuidadosa de los impactos de los costos de servicio fluctuantes.

La diferencia en las longitudes laterales que se perforan hoy en día en comparación con hace 6 años es sustancial. En 2012, la longitud lateral promedio de Range fue de 3,123 pies; para 2018 su longitud lateral había aumentado en un 324% a 10,133 pies. Dicho de otra manera, un pozo perforado en 2018 es el equivalente aproximado de 3.2 pozos perforados en 2012. En 2018, un 78% de los pozos de Range han superado los 8,000 pies laterales, y el 18% de los pozos de este año han superado los 14.000 pies.

El esfuerzo por reducir el costo por pie lateral ha sido constante. “Hace cinco años, cuando trazamos por primera vez comparaciones de tramos laterales perforados en 2012 versus 2013 y evaluamos el costo de perforación por pie lateral, inmediatamente nos dimos cuenta del verdadero valor de los laterales más largos”, dijo Robinson. “Pasando uno o dos días más, básicamente podríamos duplicar el metraje lateral, que era el equivalente a perforar un segundo pozo en dos días. En 2013, un aumento del 27% en la longitud lateral promedio redujo nuestros costos por pie lateral en un 24% ”.

Hoy, Range y otros operadores continúan empujando sus laterales a casi 3.5 millas, una tendencia que Robinson señala como un indicador del valor aumentado en pozos horizontales más largos. Range también tiene una ventaja con respecto a la posición de superficie "bloqueada" de la empresa en el suroeste de Pensilvania, una circunstancia que puede permitir más libremente la perforación de pozos de 18.000 pies o más. Sin embargo, Robinson deja en claro que cree hay un límite para las longitudes laterales, también dice que no lo han alcanzado hasta ahora.

“La curva definitivamente se está aplanando. Vimos nuestra reducción anual en el costo por pie máximo en un 26% en 2016, cayó al 16% el año pasado y se espera que sea de un solo dígito este año. Pero según todas las apariencias, las longitudes laterales seguirán aumentando hasta que no haya más reducción de CPLF. Y una vez que eso suceda, es probable que los perforadores busquen una tecnología nueva y mejor para resolver ese problema. Mientras tanto, la lógica detrás de la perforación de un pozo de longitud lateral de 18,000 pies o más es matemática simple. Cuando se considera que en 2012 la perforación de un pozo de longitud lateral de 3,000 pies costaba casi $ 2 millones por pozo, y en 2018 puede perforar una longitud lateral de 18,000 pies por menos de $ 3 millones, entonces se vuelve obvio que ha experimentado un gran cambio de juego ".

El año pasado, la cantidad de plataformas horizontales que Range tenía en funcionamiento disminuyó un 5% respecto de los 5 años anteriores, mientras que la cantidad de pozos que la empresa perforó disminuyó un 9%. Sin embargo, incluso con esas leves disminuciones, la cantidad de pies laterales perforados aumentó de menos de 400,000 en 2012 a más de 1.1 millones en 2017, un aumento del 280%.

Los laterales más largos también tienen importantes beneficios de huella en la superficie; ya que las empresas de perforación ahora pueden reducir significativamente la cantidad de sitios de perforación necesarios para producir los mismos volúmenes que antes hubieran requerido pozos adicionales. En un estado como Pensilvania, donde el terreno montañoso a menudo requiere una preparación del sitio sofisticada y costosa, el ahorro de costos y el impacto reducido en el medio ambiente y las comunidades locales que conlleva perforar menos sitios es un valor agregado significativo para numerosos interesados.

Cambios de plataforma

A medida que los laterales más largos se han convertido en la norma, se siguen realizando adaptaciones en toda la industria.

“Los operadores que buscan continuamente mejoras han creado algunos desafíos para los contratistas de perforación de la industria”, dijo Robinson. “A medida que el juego ha evolucionado, los requisitos de los equipos de perforación han seguido cambiando. Con el tiempo, las modificaciones han incluido paquetes para caminar, bombas más potentes, transmisiones superiores más fuertes y más capacidad de respaldo de rack. Ahora, la mayoría de los operadores requieren bombas con capacidad nominal de 7500 psi y un número cada vez mayor de operadores también requiere una tercera bomba junto con un generador adicional ”.

Range se encuentra entre los operadores que han aumentado la presión nominal de la bomba de sistemas de trabajo de 5000 psi a 7500 psi debido a laterales más largos. Las bombas de 1600 caballos de fuerza (hp) habían sido la norma para los pozos de Marcellus, pero dos de las plataformas que trabajan para Range ahora utilizan bombas de 2,000 hp. Eso permite un aumento necesario en la presión máxima de 5,000 psi (que era suficiente para laterales de hasta 12,000 pies) a la presión de trabajo de 6,000 a 7,000 psi que se requiere para extender los laterales. Robinson explicó que se necesita presión adicional para limpiar el pozo aumentando las velocidades anulares y proporcionando la potencia adicional requerida para las herramientas rotativas orientables.

“Los importantes aumentos de eficiencia han reducido drásticamente la cantidad de plataformas necesarias y las plataformas que todavía están perforando en el play continúan obteniendo ganancias constantes. Cuando observa el progreso anual que se realiza con la cantidad de metraje horizontal perforado por plataforma, es realmente impresionante. Las empresas están logrando sus objetivos con muchas menos plataformas, lo que significa que los recuentos de plataformas y / o pozos ya no tienen la relevancia que tenían antes. Lo importante es el metraje lateral anual que se perfora ”, dijo Robinson.

Las longitudes laterales más largas también están provocando cambios en la forma en que se utiliza el equipo de perforación convencional; y la mayoría de los perforadores ahora relegan su uso únicamente a empujones, laterales más cortos o curvas de construcción. Si bien los perforadores direccionales todavía están asesorando al perforador sobre las plataformas Range, una tendencia actual es retirar a los perforadores direccionales de la plataforma y, en su lugar, hacer que brinden asistencia de forma remota. El cambio de conjuntos direccionales convencionales a equipos rotativos direccionales, junto con comunicaciones mejoradas, ha brindado oportunidades para que un perforador direccional supervise más de una plataforma, otra eficiencia que tiene el potencial de reducir los costos de perforación.

Cambios en los fluidos de perforación

Como los perforadores han encontrado fricción adicional en pozos con laterales que se extienden más de tres millas, han tenido que hacer algunos cambios con respecto a los fluidos de perforación. En Marcellus, la gran mayoría de los operadores utilizan lodos a base de aceite que proporcionan una lubricación superior y una inhibición mejorada para la estabilidad del pozo, en comparación con los lodos a base de agua que eran el estándar anterior.

“Cuando comenzamos a perforar longitudes laterales de más de 10,000 pies, rápidamente nos dimos cuenta de que íbamos a tener que tomar el pelo y hacer algunos cambios”, dijo Robinson. "Ya no podíamos utilizar lodo a base de agua de menor costo, tuvimos que cambiar a lodo a base de aceite más costoso".

Una vez que la empresa hizo el cambio, comenzaron a usar lodo a base de aceite en todos sus laterales, más largos y más cortos, y encontraron que esa ruta era más práctica que cambiar el tipo de lodo de pozo a pozo. Como resultado, los costos incrementales se incrementaron en una cantidad aproximadamente equivalente a agregar dos días al costo del pozo. Sin embargo, la disminución tanto del riesgo como de las consecuencias potencialmente costosas se ha considerado una compensación apropiada para cualquiera de los gastos adicionales de fluidos de perforación.

Eliminación de "trenes siniestrados"

Según Robinson, la causa más probable de un gasto excesivo drástico en una AFE de perforación (Autoridad para gastos) es la pérdida de un costoso conjunto de perforación direccional en el pozo, ya sea por torsión o atasco y volviéndose irrecuperable.

“En 2013 perdimos varios conjuntos direccionales. Es muy caro, el costo de perder solo las herramientas fue típicamente entre $ 600,000 y $ 1 millón por incidente, y luego tiene la cantidad adicional del agujero que perdió en la parte superior. Es el tipo de pérdida que le hace sentir que ha tenido un mal mes, y solo se necesitan un par de 'accidentes de tren' para impactar negativamente su costo por pie lateral ".

Después de esas pérdidas direccionales de ensamblaje en 2013, Range tomó lo que algunos podrían considerar una acción drástica: dejar las plataformas inactivas y detener la perforación durante casi una semana mientras la compañía investigaba qué salió mal. Posteriormente, se implementaron medidas que desde entonces han reducido drásticamente el número de incidentes similares. “De hecho, esperábamos experimentar una mayor frecuencia de conjuntos direccionales perdidos a medida que continuamos perforando laterales más largos, pero eso no ha sucedido. Tomamos precauciones adicionales para evitar problemas al extender nuestros laterales. Créame, no querrá perder 18.000 pies de orificio lateral junto con las herramientas direccionales si hubiera algo que podría haber hecho para evitarlo ”, agregó Robinson.

En 2017, el equipo experimentó una herramienta atascada en uno de los primeros laterales de 15.000 pies de Range; lo que llevó a esfuerzos adicionales para asegurarse de que el pozo esté limpio y para asegurar que el equipo de perforación "nunca tenga demasiada prisa después de haber recibido algunas señales de advertencia obvias", dijo Robinson. "Si no puede llevar la carcasa al fondo y realizar un trabajo de cemento adecuado, realmente no ha logrado nada".

Hoy en día, la estabilidad del pozo sigue siendo un objetivo principal, con el equipo enfocado en mantener suficiente peso del lodo, monitorear la presión y el par de la bomba y monitorear constantemente los cortes que se encuentran en el vibrador para evitar cualquier problema potencial.

“Los escombros son tu enemigo cuando intentas perforar un agujero lateral”, dijo Robinson. "Cuando vemos grandes trozos de esquisto del tamaño de una pelota de béisbol que cruzan el vibrador o una gran cantidad de recortes acumulados en los vibradores, sabemos que tenemos que arreglar las cosas antes de reanudar la perforación".

Objetivo sin cambios

Mientras mira hacia el futuro de la perforación, Robinson anticipa que las longitudes laterales para todos los operadores seguirán creciendo. Y aunque no puede estar seguro de dónde se encuentra el límite, enfatiza que no importa cuántos pies alcancen Range y otros operadores, la pregunta más importante seguirá siendo la misma: "¿A qué costo por pie lateral?" Mientras tanto, "Estamos entusiasmados con las longitudes laterales que estamos perforando y constantemente probamos nuevas ideas y exploramos nuevas tecnologías para ser aún más eficientes".

Comentarios

Publicar un comentario